- Как исправить книгу покупок и продаж в декларации по НДС

- Как период обнаружения ошибки влияет на способ корректировки НДС

- Выбор способа корректировки (пример)

- Когда требуется восстановить НДС и отразить корректировку поступления в книге продаж

- Итоги

- Корректировочный счет-фактура в 1С у покупателя

- Корректировочный счет-фактура в 1С у продавца

- Исправление счета-фактуры в 1С

- Статьи по теме

- Чем отличается отражение корректировочного счета-фактуры в книге покупок и книге продаж от первичного

- Цену уменьшили

- Цену увеличили

- Порядок регистрации корректировочных счетов-фактур в книге покупок и книге продаж

- Как отразить корректировочный счет-фактуру в книге покупок и книге продаж

- Как отразить корректировочный счет-фактуру в книге продаж: образец

- Книга покупок у продавца и покупателя, отражаем корректировочный счет-фактуру

- Как отражать корректировочный счет-фактуру в книге покупок: образец

- Пример отражения счета-фактуры в книге покупок и книге продаж при уменьшении стоимости товаров

Как исправить книгу покупок и продаж в декларации по НДС

Необходимость в корректировке книги покупок в декларации по НДС может возникнуть по разным причинам:

- В раздел 8 декларации попали искаженные (неверные или неполные) данные. При этом в самой книге покупок налогоплательщика всё верно. Такое возможно при технических погрешностях, возникающих в результате переноса сведений из книги покупок в декларацию.

- Информацию из раздела 8 декларации по НДС необходимо откорректировать в связи с отражением новых сведений в дополнительных листах к книге покупок.

В упомянутых выше случаях требуется представить в инспекцию уточненную декларацию. Особое внимание следует обратить на поле 001 раздела 8:

При внесении исправлений в книгу покупок в декларацию по НДС требуется включить приложение 1 к разделу 8 «Сведения из дополнительных листов книги покупок». Кроме того, в уточненной декларации обязательно заполняются все разделы, которые присутствовали в первичном документе.

Заполнять раздел 8 можно двумя способами:

О нюансах заполнения раздела 8 и приложения 1 к нему рассказываем в этой публикации.

При корректировке книги продаж в декларации по НДС применяются аналогичные правила.

Как период обнаружения ошибки влияет на способ корректировки НДС

Ошибку в книге покупок налогоплательщик может обнаружить в разное время:

- до окончания отчетного квартала и представления декларации по НДС;

- в последующие периоды.

Как налоговики советуют исправлять НДС в таких ситуациях, смотрите на рисунке:

Такой алгоритм предложен налоговиками в письме ФНС от 29.12.2016 № СД-4-3/25440. Как его применить, расскажем на примере далее.

Выбор способа корректировки (пример)

Бухгалтер Христофоров П. А. ведет учет одновременно в ООО «Реализатор оптима» и ИП Водонаев Т. Р. Обе компании применяют традиционную систему налогообложения и уплачивают НДС.

Декларации по НДС Христофоров П. А. формирует в порядке очередности:

- 19.10.2019 он отправил в ИФНС декларацию по НДС за ИП Водонаев Т. Р.

- 24.10.2019 он запланировал отправку декларации по НДС за ООО «Реализатор оптима».

20.10.2019 Христофоров П. А. решил сверить сплошным способом все счета-фактуры по обеим компаниям и обнаружил ошибки:

- в книге покупок ООО «Реализатор оптима» — при отражении счета-фактуры на сумму 357 997 руб. (в т. ч. НДС = 59 662,83 руб.) задвоилась одна цифра (в т. ч. НДС = 599 662,83 руб.).

- в книге покупок ИП Водонаев Т. Р. также выявлены ошибки.

Так как декларация по НДС за ИП Водонаев Т. Р. уже была отправлена, исправлять ошибки пришлось путем подачи уточненной декларации (после оформления дополнительного листа к книге покупок за 3-й квартал 2019 года).

Образец заполнения дополнительного листа к книге покупок вы найдете здесь.

Ошибка в книге покупок ООО «Реализатор оптима» была выявлена до представления декларации в инспекцию, поэтому бухгалтер ограничился исправлениями в книге покупок — неверные данные были отражены в книге покупок со знаком «минус», а затем в обычном порядке зарегистрирован счет-фактура с верными цифрами.

Как правильно аннулировать счет-фактуру, узнайте из этого материала.

Когда требуется восстановить НДС и отразить корректировку поступления в книге продаж

Восстановить НДС и отразить корректировку поступления в книге продаж может потребоваться по ряду причин. К примеру, по договоренности покупателя и продавца была уменьшена стоимость товаров, по которым налог уже был принят к вычету. НДС, подлежащий восстановлению (НДСвосс), нужно определить по формуле:

где НДС0 и НДС1 — налог, исчисленный до и после уменьшения стоимости товаров.

ООО «Зефир» приняло к вычету НДС в сумме 379 488 руб. по приобретенным у ПАО «Рахат-лукум» кондитерским изделиям. Спустя два месяца продавец предоставил покупателю ретро-скидку. Цена кондитерских изделий уменьшилась, вычет покупателя снизился до 306 133 руб.

ООО «Зефир» должно восстановить НДС в сумме 73 355 руб. (379 488 – 306 133).

Оформление корректировочного счета-фактуры не приводит к необходимости уточнять ранее представленную в инспекцию декларацию по НДС. Корректировочный счет-фактуру продавец отражает в книге покупок в периоде его оформления. У него в такой ситуации возникает право на вычет НДС.

У покупателя корректировочный счет-фактура на уменьшение отражается в книге продаж, и потому появляется обязанность восстановить ранее принятый к вычету налог.

Итоги

Данные из книги покупок и продаж входят в состав декларации по НДС. Если эти данные попали в декларацию в искаженном или неполном виде или вообще не были представлены, декларацию необходимо исправить. Для этого нужно представить уточненную декларацию по НДС, в которой должны быть все разделы из первоначальной декларации. При заполнении разделов, содержащих данные из книги покупок и продаж, можно использовать два способа, упомянутых нами в этой статье; при этом особое внимание следует обратить на поле 001 «Признак актуальности ранее представленных сведений».

Понятие «корректировка» само по себе подразумевает изменение неких данных. Мы рассмотрим изменение данных в учете НДС в 1С 8.3 на примере конфигурации «Бухгалтерия предприятия».

Здесь возможны два варианта: использование «Корректировочного счета-фактуры» (КСФ) или исправление ошибочно введенных данных. Во многом действия пользователей в этих случаях схожи, но мы подробно рассмотрим работу в 1С с КСФ, а также и то, как отразить прямое исправление ошибок по НДС.

КСФ выставляются продавцом покупателю в случае изменения цены и (или) количества товара (работ, услуг). Важное условие – такие изменения должны быть согласованы между участниками сделки. Тогда не возникает необходимости в подаче уточненных деклараций по НДС, а КСФ (например, корректировочные документы на отгрузку) отражаются в учете за тот период, когда были составлены (у продавца) и получены (у покупателя).

Корректировка возможна двух видов – увеличивающая или уменьшающая стоимость реализации. Бухгалтеру чаще приходится сталкиваться с ситуацией уменьшения стоимости, например, при применении ретроскидок.

Порядок отражения в учете следующий:

У покупателя:

- Уменьшение стоимости – в книге продаж;

- Увеличение стоимости – в книге покупок.

У продавца:

- Уменьшение стоимости – в книге покупок;

- Увеличение стоимости – в книге продаж.

До появления постановления правительства РФ № 952 от 24.10.13 Продавец при увеличении стоимости отгрузки должен был сдавать уточненную декларацию за период отгрузки. Многие источники в интернете до сих пор советуют такой порядок действий, но он уже не является актуальным. «Уточненки» по НДС подают в случае обнаружения ошибок, а согласованное изменение цены сейчас ошибкой не является.

Рассмотрим процесс отражения КСФ в программе 1С бухгалтерия сначала у покупателя, затем у продавца.

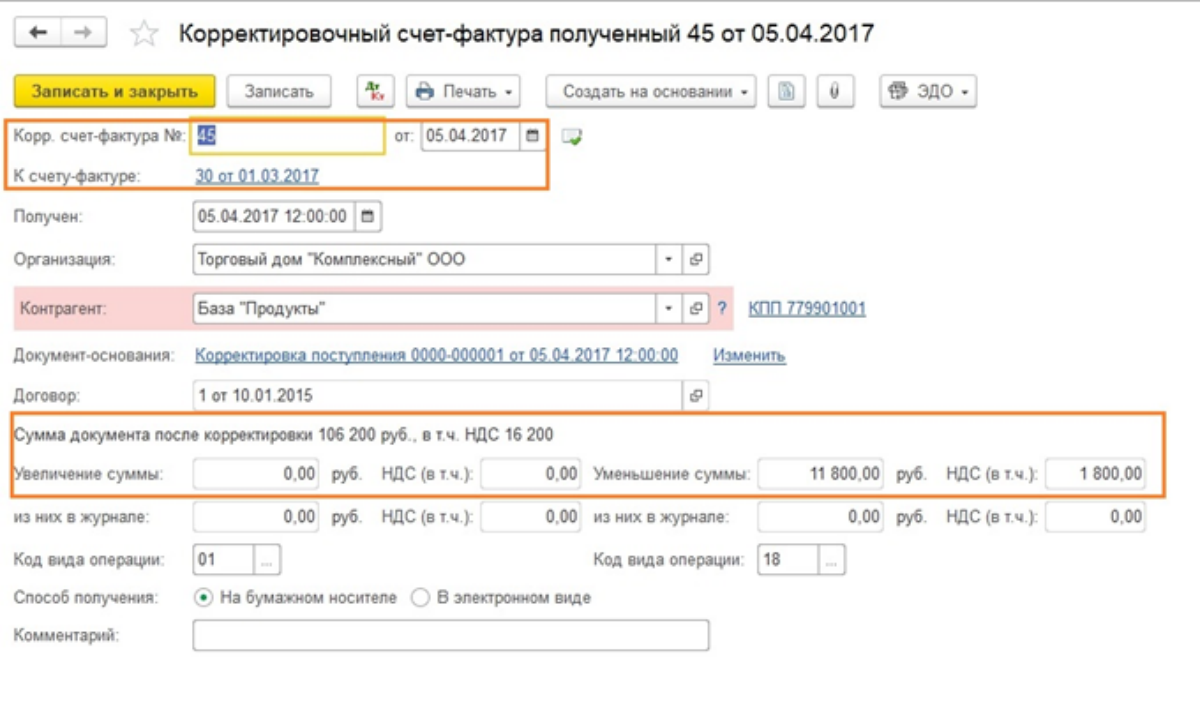

Корректировочный счет-фактура в 1С у покупателя

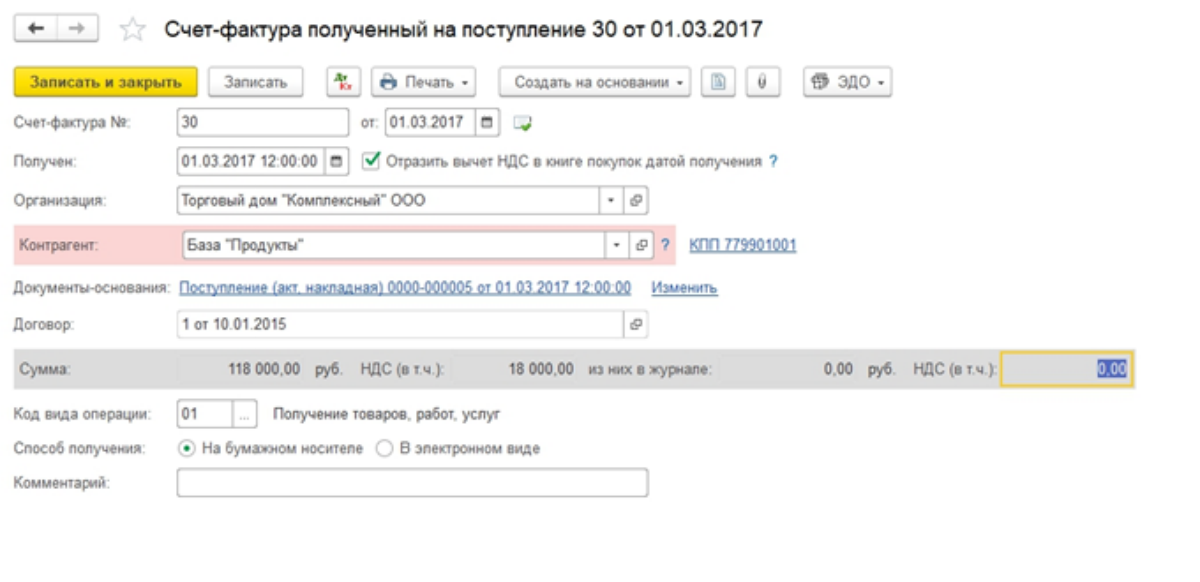

Пример 1. Покупатель получил в первом квартале СФ от Продавца на сумму 118000 руб, в т.ч. НДС 18000 руб. Во втором квартале стороны договорились об изменении цены в сторону уменьшения на 10%. Продавец во втором квартале выставил КСФ на сумму 106200 руб. в т.ч. НДС 16200 руб.

Сначала должен быть внесен первоначальный документ поставки (в нашем случае – товара) и данные первичной СФ. Порядок заполнения этих документов и проводки знакомы бухгалтерам и не требуют особых пояснений.

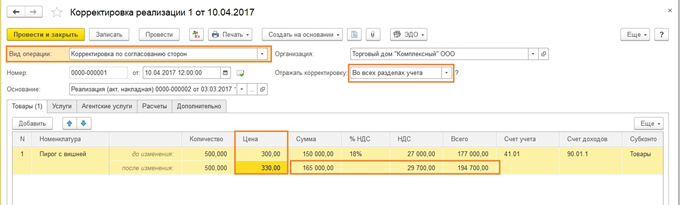

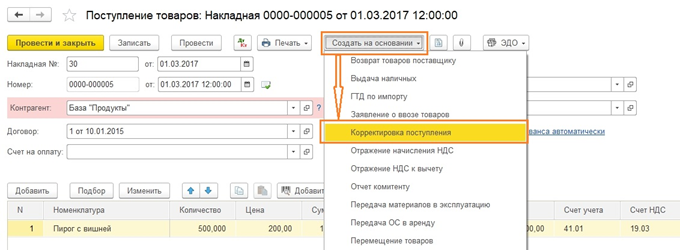

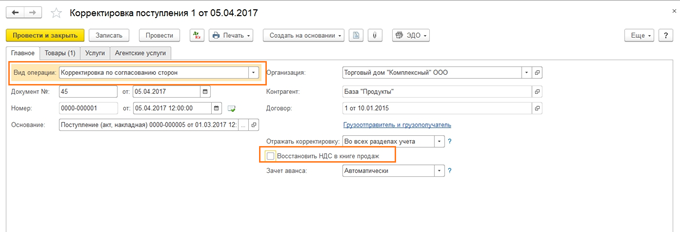

На основании поступления можно сделать корректировку.

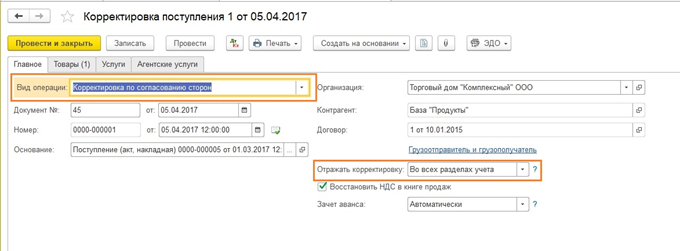

В документе корректировки настойками отмечаем порядок отражения изменений. Здесь следует указать, что корректировка выполняется по согласованию (видом операции еще может быть исправление ошибок, об этом позже).

На вкладке «Главное» оставляем установку «Восстановить НДС в книге продаж». Кроме того, можем по ситуации менять варианты, где отражать корректировку – во всех разделах учета или только по НДС. Мы выбрали первый вариант, тогда формируются бухгалтерские проводки.

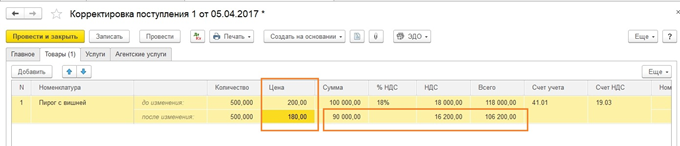

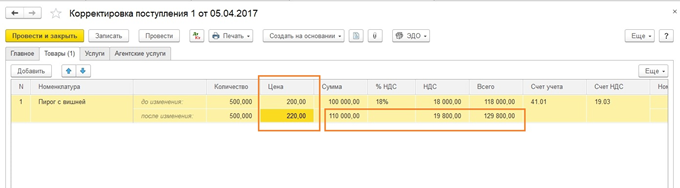

На вкладке «Товары» меняем цену, остальные суммы пересчитываются автоматически.

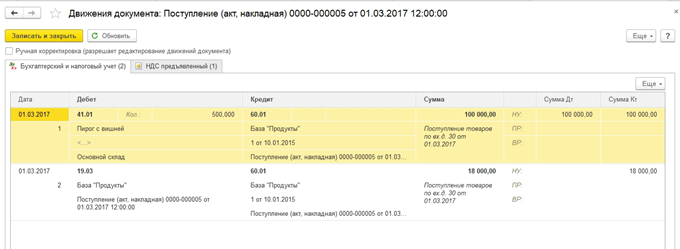

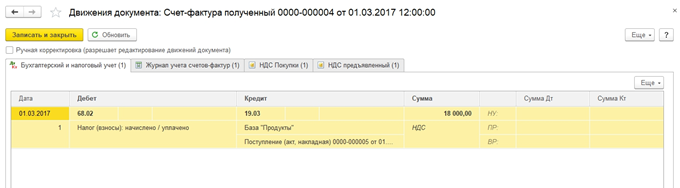

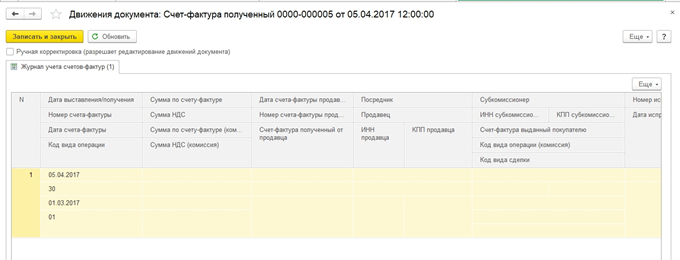

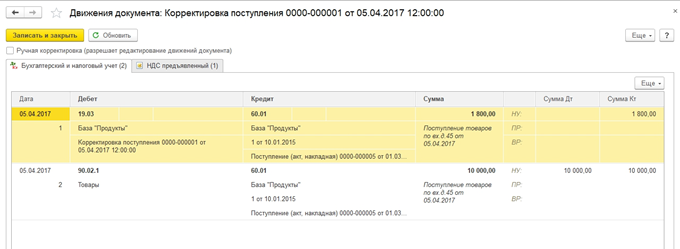

Смотрим проводки по документу.

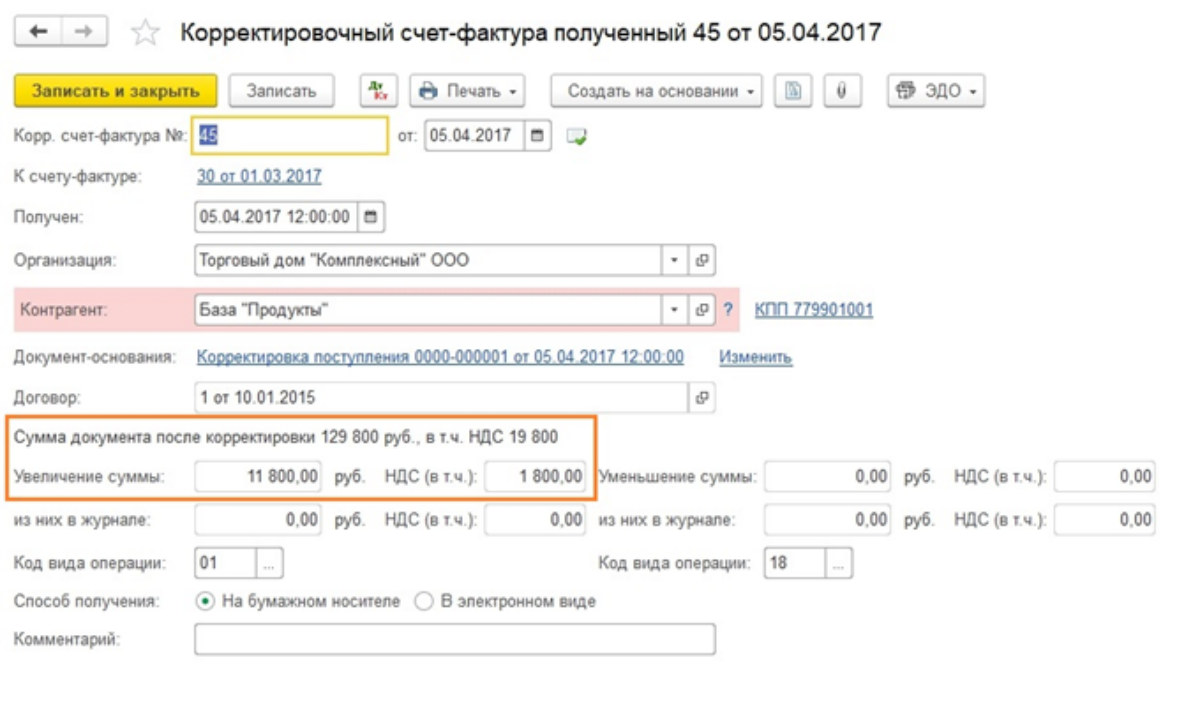

Можем посмотреть данные КСФ.

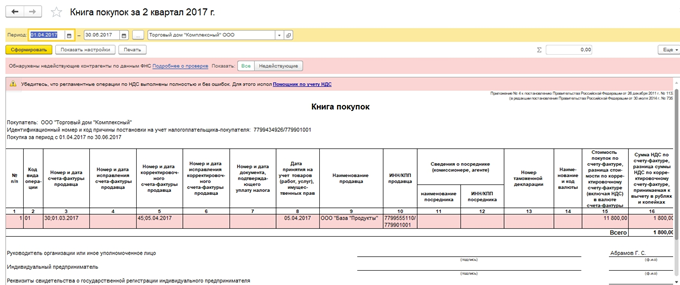

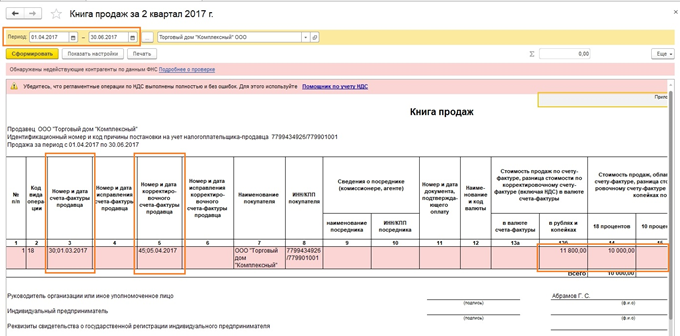

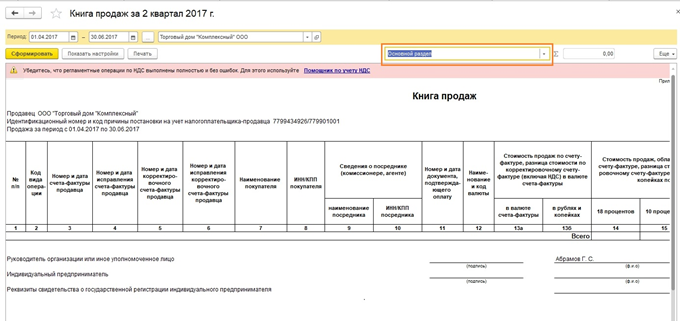

Далее формируем книгу продаж, корректировка успешно в ней отразилась.

Изменим условие: теперь надо увеличить стоимость поступления. Алгоритм действий во многом похож, только данные отражаются в книге покупок. Соответственно убираем галочку на отражение корректировки в книге продаж.

Заполняем табличную часть вкладки «Товары». Увеличиваем цену, остальные суммы пересчитаются автоматически.

Смотрим проводки по документу.

И движения КСФ по регистрам учета НДС.

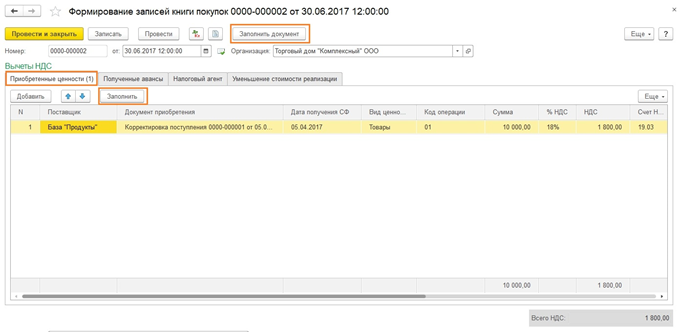

Для отражения данных в книге покупок заполняем документ «Формирование записей книги покупок». Он формируется автоматически по кнопке «Заполнить документ». В документе несколько вкладок, наша корректировка отражается на вкладке «Приобретенные ценности».

В документе формируются проводки и записи по регистрам НДС, на основании которых можем сформировать книгу покупок.

В книге покупок отразилась корректировка НДС.

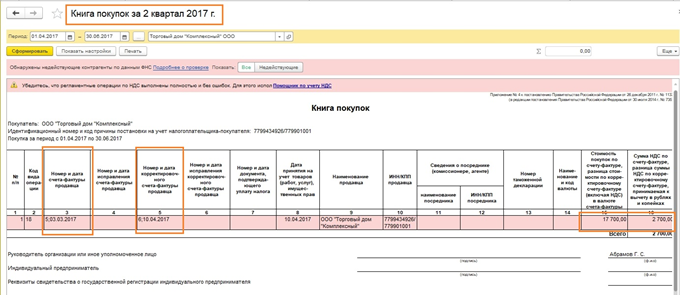

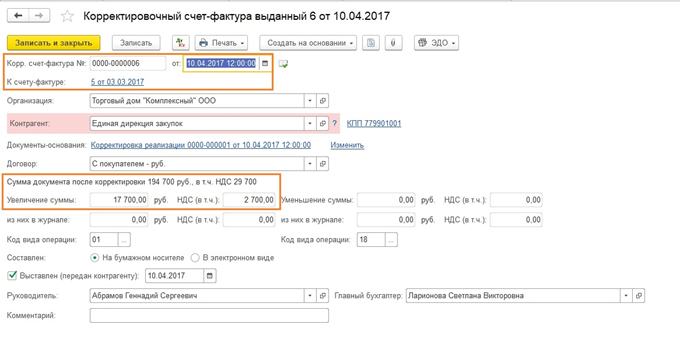

Корректировочный счет-фактура в 1С у продавца

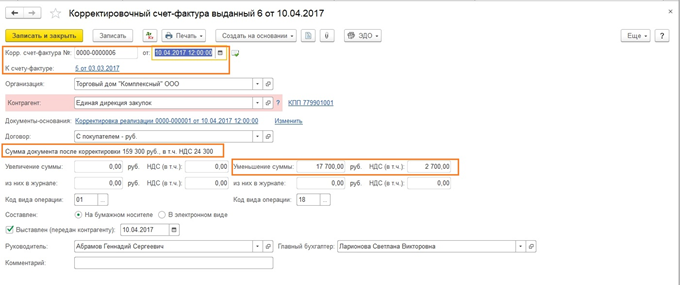

Возьмем тот же самый Пример 1, только покажем его отражение у продавца.

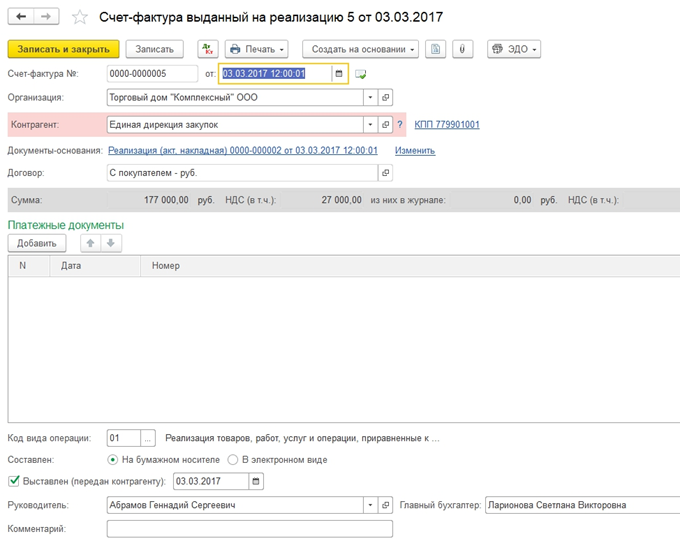

У нас есть первичный документ и СФ на реализацию.

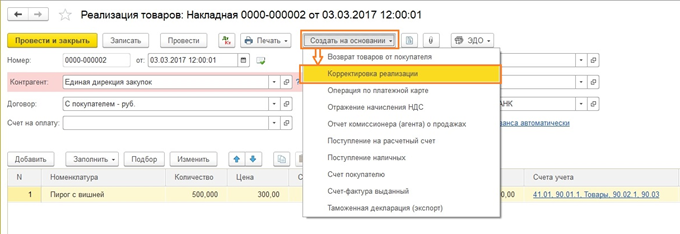

Внесем в него изменения.

Уменьшим цену реализации, остальные суммы пересчитываются автоматически.

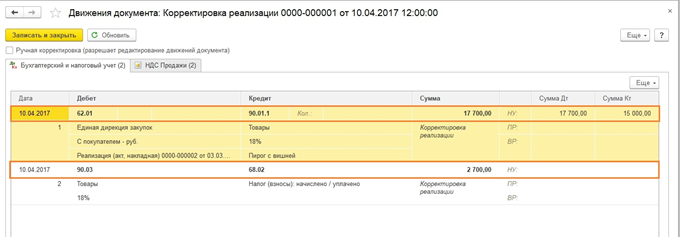

После проведения смотрим проводки.

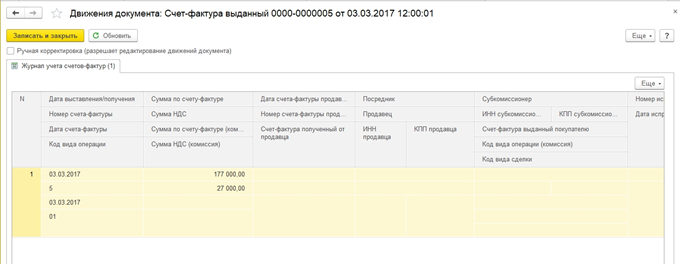

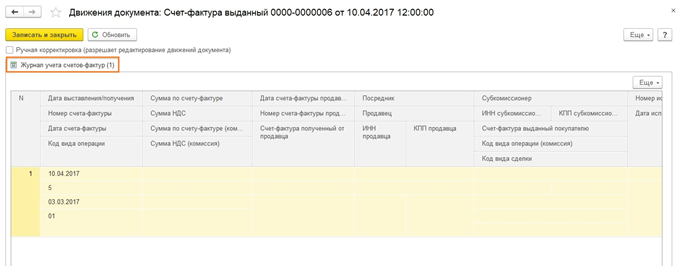

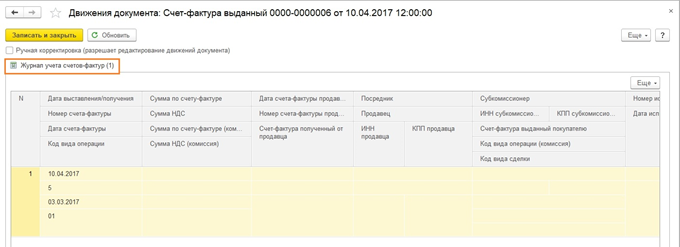

Зарегистрируем корректировочный счет-фактуру.

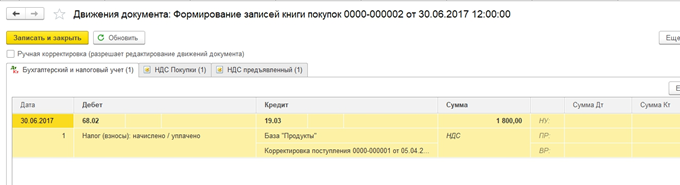

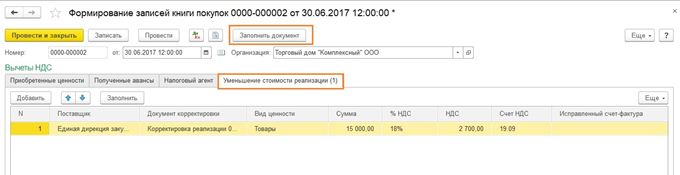

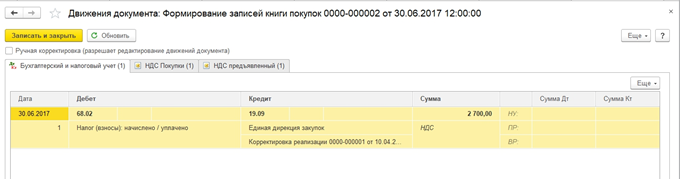

Далее для отражения в регламентированной отчетности корректировки следует сформировать записи книги покупок. Кнопка «Заполнить документ» автоматически их формирует, данные из примера отображаются на вкладке, посвященной уменьшению стоимости реализации.

Теперь можно увидеть данные в книге покупок.

Следующий вариант корректировки – продавец увеличил стоимость. Алгоритм во многом схож, КСФ отражаем в книге продаж.

Исправление счета-фактуры в 1С

Дополнительно рассмотрим вопрос, что делать, если данные надо изменить в случае ошибки. Тогда применяются не КСФ, а вносятся исправления, которые следует отразить в доплистах книги покупок или продаж, в зависимости от ситуации, и затем сформировать и сдать уточненные декларации.

Как аннулировать ошибочно введенный СФ, подробно рассказывалось в другой нашей статье «Сторно в 1С 8.3.».

Если же аннулировать СФ не надо, а нужно внести некоторые исправления, то в документе на коррекцию данных следует выбрать вариант «Исправление первичных документов». Покажем на примере исправления данных по реализации.

Смотрим проводки по этому документу.

Регистрируем СФ и смотрим книгу продаж. При формировании книги продаж видим, что за второй квартал данных нет.

А за первый появился доплист, где аннулирован некорректный СФ и отражен правильный.

Мы рассмотрели исправление ошибки при увеличении цены у продавца, в остальных ошибочных вариантах при учете у продавца и у покупателя следует руководствоваться логикой действий, описанных выше по КСФ.

Надеемся, что данное руководство поможет вам оперативно разобраться с вопросом, как правильно сделать корректировку НДС в 1С.

Оперативная помощь по 1С — от простых консультаций до сложных внедрений. Протестируйте качество нашей работы — получите первую консультацию в подарок.

Статьи по теме

Для отражения корректировочного счета-фактуры в книге покупок и продаж, посмотрите нашу инструкцию с примерами и образцами для продавца и покупателя. На проверке инспектор в первую очередь сверит именно это. И если будут нарушения, может снять вычеты по НДС.

Активировать пробный доступ к журналу "РНК" или подписаться со скидкой

Чем отличается отражение корректировочного счета-фактуры в книге покупок и книге продаж от первичного

Корректировочный счет-фактура (КСФ) отражается в книге покупок и продаж по своему отличительному принципу, нежели авансовый или отгрузочный документ. Это связано с особенностями выставления продавцом этого документа. Давайте рассмотрим эти особенности.

Продавцы при изменении стоимости или количества ранее осуществленной поставки должны выставлять покупателям корректировочные счета-фактуры. Есть несколько поводов выставить этот документ:

- изменилась цена или тариф отгрузки;

- уточнено количество или объем отгрузки.

Во всех перечисленных случаях продавец выписывает корректировочный счет-фактуру в двух экземплярах. Один экземпляр пересылает покупателю, второй оставляет себе.

Продавец составляет документы, только если с изменениями согласен покупатель (п. 3 ст. 168 НК РФ). Для этого составляется первичный документ, например, акт. Форма корректировочного счета-фактуры и правила его заполнения утверждены постановлением Правительства РФ от 26.12.11 № 1137 в редакции от 19.08.2017.

После составления КСФ продавцом, он должен отразить этот корректировочный счет-фактуру в книге покупок или книге продаж.

Минфин назвал случаи, когда корректировочный счет-фактуру оформлять нельзя. В этих ситуациях базу по НДС придется определять с чистого листа по сложному алгоритму.

Цену уменьшили

Если имело место уменьшение цены товара (работ, услуг), то есть продавец теряет часть денежных средств, он их как бы отдает покупателю, то есть совершает покупку. То он и регистрировать такой корректировочный счет-фактуру должен в книге покупок.

Цену увеличили

Иное дело, если стоимость или количество товара увеличились, в этом случае у него как бы увеличиваются продажи, и он уже регистрирует корректировочный счет-фактуру в книге продаж.

Покупатель после получения КСФ, также отражает его в книге покупок или книге продаж. Но у него принцип регистрации будет противоположный. Чтобы в этом разобраться, давайте посмотрим таблицу.

Порядок регистрации корректировочных счетов-фактур в книге покупок и книге продаж

Случаи оформления корректировочного счета-фактуры

Продавец регистрирует

Покупатель регистрирует

Уменьшение стоимости товаров, работ, услуг

В книге покупок за текущий налоговый период (п. 2.1 письма ФНС России)

В книге продаж за текущий налоговый период (п. 2.4 письма ФНС России)

Увеличение стоимости товаров, работ, услуг

В дополнительном листе к книге продаж за тот налоговый период, в котором был составлен исходный счет-фактура (п. 2.3 письма ФНС России)

В книге покупок за текущий налоговый период (п. 2.2 письма ФНС России)

Как отразить корректировочный счет-фактуру в книге покупок и книге продаж

Корректировочный счет-фактура может отражаться как в книге покупок, так и в книге продаж. Регистрация документа происходит в том квартале, когда документы был выставлен.

Книга продаж у продавца и покупателя, отражаем корректировочный счет-фактуру

В этом случае поля бланка заполняем так.

Столбец 2 — Код вида операции во всех случаях будет 18;

Столбец 3 – должен совпадать со строкой 1б КСФ;

Столбец 5 – должен совпадать со строкой 1 КСФ;

Столбец 13б заполняется следующим образом:

- при уменьшении цены или количества вписываем сумму строк «Г» столбца 9 КСФ;

- при увеличении — сумму строк «В» столбца 9 КСФ;

Столбец 14 заполняем так:

- при уменьшении цены или количества вписываем сумму строк «Г» столбца 5 КСФ;

- при увеличении — сумму строк «В» столбца 5 КСФ;

Столбец 17 заполняем в следующем порядке:

- при уменьшении цены или количества вписываем сумму строк «Г» столбца 8 КСФ;

- при увеличении — сумму строк «В» столбца 8 КСФ;

Как отразить корректировочный счет-фактуру в книге продаж: образец

Правительство поменяло бланк книги продаж. Поэтому со 2 квартала 2019 года ведем их по форме, утвержденной постановлением Правительства от 19.01.2019 № 15 (22 января опубликовано на publication.pravo.gov.ru). До этого момента применяем в учете форму книги покупок по постановлению Правительства РФ № 981 от 19 августа 2017 г.

Книга покупок у продавца и покупателя, отражаем корректировочный счет-фактуру

В этом случае поля бланка заполняем так.

Столбец 2 — Код вида операции во всех случаях будет 18;

Столбец 3 – должен совпадать со строкой 1б КСФ;

Столбец 5 – должен совпадать со строкой 1 КСФ;

Столбец 15 заполняется следующим образом:

- при уменьшении цены или количества вписываем сумму строк «Г» столбца 9 КСФ;

- при увеличении цены или количества вписываем сумму строк «В» столбца 9 КСФ;

Столбец 16 нужно оформить так:

- при уменьшении цены или количества вписываем сумму строк «Г» столбца 8 КСФ;

- при увеличении цены или количества вписываем сумму строк «В» столбца 8 КСФ.

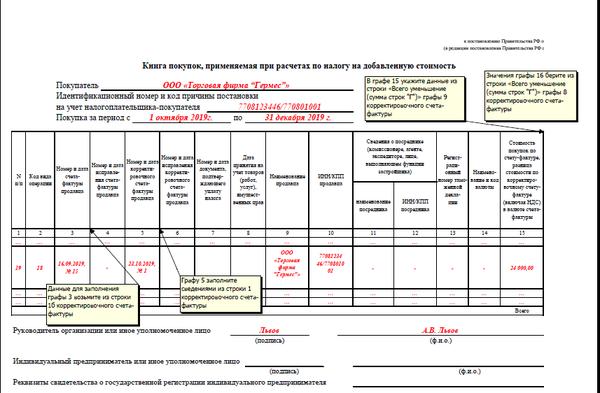

Как отражать корректировочный счет-фактуру в книге покупок: образец

Чтобы легче было во всем разобраться, давайте посмотрим оформление корректировочного счета-фактуры в книге покупок и книге продаж на конкретных примерах.

Пример отражения счета-фактуры в книге покупок и книге продаж при уменьшении стоимости товаров

ООО «Лимма» продало в сентябре 2019 года компании «Шанс» сырья стоимостью 84 000 рублей, из них НДС 14 000 руб. (счет-фактура №155 от 16.09.2019). Часть сырья оказалась ниже качеством, чем предполагалось, поэтому уже в октябре 2019г. «Лимма» приняла решение снизить цену на поставленное сырье до 72 000 рублей, в том числе НДС 12 000 руб.

Таким образом, цена продажи уменьшилась на 12 000 руб. (включая НДС), а сам НДС снизился на 2000 рублtq.

ООО «Лимма» выписала два идентичных корректировочных счета-фактуры №2 от 23.10.2019 на уменьшение стоимости сырья. Один КСФ она отправила компании «Шанс», второй оставила у себя.

После этого, продавец ООО «Лимма» отразит корректировочный счет-фактуру в книге покупок:

Название столбца

Код вида операции

Номер и дата счета-фактуры продавца

Номер и дата КСФ продавца

Наименование продавца

Разница стоимости по КСФ, включая НДС в валюте счета-фактуры

Разница суммы НДС по КСФ, принимаемая к вычету в рублях и копейках