- Отражаем корректировки в бухгалтерском учете

- Корректировка НДС прошлого периода

- Корректировка налога на прибыль за прошлый период

- Корректировочный счет-фактура в 1С у покупателя

- Корректировочный счет-фактура в 1С у продавца

- Исправление счета-фактуры в 1С

- Порядок корректировки реализации в УПП по шагам

- 1. Корректировка реализации текущего года в сторону уменьшения

- 1.1. Корректировка реализации с исправлением в книге продаж

- 1.2. Корректировка реализации с предъявлением НДС в книге покупок

- 2. Корректировка реализации текущего года в сторону увеличения

- 3. Корректировка реализации прошлых лет

- 4. Корректировка реализации не попадает в книгу покупок или продаж

- 5. Корректировка реализации при ордерной схеме

Возможна ситуация, когда уже после отгрузки изменяются количество или цена товаров, работ, услуг. Например, продавец предоставил покупателю премию за достижение определенного объема закупок, и эта премия уменьшает стоимость ранее отгруженных товаров. Или была выявлена пересортица, которая потребовала корректировки количества и цены товаров. Хорошо, если такие изменения возникли в течение 5 календарных дней с момента первоначальной отгрузки. Тогда счет-фактура выставляется уже с учетом изменений. В противном случае потребуется составление корректировочного счета-фактуры (п. 2.1 ст. 154, п. 3 ст. 168 НК РФ, Письма Минфина от 25.07.2013 № 03-07-11/29474 , от 17.11.2016 № 03-07-09/67407 , от 18.06.2014 № 03-07-РЗ/29089 ). О том, как отражается корректировка реализации прошлого периода в сторону уменьшения или увеличения в бухгалтерском и налоговом учете, расскажем в нашей консультации.

Отражаем корректировки в бухгалтерском учете

Увеличение цены или количества отгруженных товаров в общем случае отражается следующими бухгалтерскими записями (Приказ Минфина от 31.10.2000 № 94н):

Дебет счета 62 «Расчеты с покупателями и заказчиками» — Кредит счета 90 «Продажи» – увеличена стоимость отгруженных товаров, работ или услуг (с НДС)

Дебет счета 90 – Кредит счета 68 «Расчеты по налогам и сборам», субсчет «НДС» – доначислен НДС с продажи

Дебет счета 90 – Кредит счетов 41 «Товары», 43 «Готовая продукция» и др. – увеличена себестоимость отгруженных ранее товаров (при корректировке количества товаров)

При уменьшении цены или количества отгруженных товаров, работ или услуг проводки делаются со знаком «-», т. е. СТОРНО.

Если составление корректировочного счета-фактуры связано с возвратом части товаров неплательщиком НДС, то первоначальный продавец сделает у себя такие проводки:

Дебет счета 41 – Кредит счета 62 – оприходована стоимость возвращенных товаров (без НДС)

Дебет счета 19 «НДС по приобретенным ценностям» — Кредит счета 62 – принят к учету НДС, относящийся к стоимости возвращенных товаров

Дебет счета 68, субсчет «НДС» — Кредит счета 19 – НДС по возвращенным товарам принят к вычету

Корректировка НДС прошлого периода

Корректировочный счет-фактура с НДС к доплате в результате увеличения цены или количества ранее отгруженных товаров, регистрируется первоначальным продавцом в книге продаж в том квартале, в котором составлен корректировочный счет-фактура (п. 10 ст. 154 НК РФ).

Корректировочный счет-фактура с НДС к вычету, который возник в результате уменьшения стоимости отгруженных ранее товаров, работ или услуг, регистрируется первоначальным продавцом в книге покупок не ранее получения документа, подтверждающего согласие покупателя на уменьшение цены или количества товаров, но и не позднее 3 лет со дня составления корректировочного счета-фактуры (п. 13 ст. 171, п. 10 ст. 172 НК РФ).

Корректировка налога на прибыль за прошлый период

В общем случае корректировка налоговой базы по налогу на прибыль в результате изменения цены или количества ранее отгруженных товаров производится в том отчетном периоде, в котором первоначально была отражена такая отгрузка (Письма Минфина от 12.07.2017 № 03-03-06/1/44103 , от 14.02.2017 № 03-07-09/8251 ). То есть если, скажем, по февральской отгрузке увеличилась стоимость проданных товаров, работ или услуг, то нужно будет подать уточненную налоговую декларацию по налогу на прибыль за 1-ый квартал.

А вот если стоимость товаров уменьшилась, то отразить уменьшение выручки и прямых расходов в виде стоимости отгруженных ранее товаров можно будет в периоде, когда откорректирована реализация. Но только если в периоде первоначальной отгрузки налог на прибыль был исчислен к уплате. Поэтому если, например, по мартовской отгрузке уменьшилась стоимость отгруженных товаров, но по итогам 1-го квартала налог на прибыль был исчислен к уплате, то отраженная в мае корректировка реализации может быть показана в прибыльной декларации за 1-ое полугодие. А вот если по итогам 1-го квартала был убыток или продавец сработал в ноль, то уменьшение реализации за такой квартал нужно будет отражать только путем подачи уточненки (ст. 54 НК РФ).

Понятие «корректировка» само по себе подразумевает изменение неких данных. Мы рассмотрим изменение данных в учете НДС в 1С 8.3 на примере конфигурации «Бухгалтерия предприятия».

Здесь возможны два варианта: использование «Корректировочного счета-фактуры» (КСФ) или исправление ошибочно введенных данных. Во многом действия пользователей в этих случаях схожи, но мы подробно рассмотрим работу в 1С с КСФ, а также и то, как отразить прямое исправление ошибок по НДС.

КСФ выставляются продавцом покупателю в случае изменения цены и (или) количества товара (работ, услуг). Важное условие – такие изменения должны быть согласованы между участниками сделки. Тогда не возникает необходимости в подаче уточненных деклараций по НДС, а КСФ (например, корректировочные документы на отгрузку) отражаются в учете за тот период, когда были составлены (у продавца) и получены (у покупателя).

Корректировка возможна двух видов – увеличивающая или уменьшающая стоимость реализации. Бухгалтеру чаще приходится сталкиваться с ситуацией уменьшения стоимости, например, при применении ретроскидок.

Порядок отражения в учете следующий:

У покупателя:

- Уменьшение стоимости – в книге продаж;

- Увеличение стоимости – в книге покупок.

У продавца:

- Уменьшение стоимости – в книге покупок;

- Увеличение стоимости – в книге продаж.

До появления постановления правительства РФ № 952 от 24.10.13 Продавец при увеличении стоимости отгрузки должен был сдавать уточненную декларацию за период отгрузки. Многие источники в интернете до сих пор советуют такой порядок действий, но он уже не является актуальным. «Уточненки» по НДС подают в случае обнаружения ошибок, а согласованное изменение цены сейчас ошибкой не является.

Рассмотрим процесс отражения КСФ в программе 1С бухгалтерия сначала у покупателя, затем у продавца.

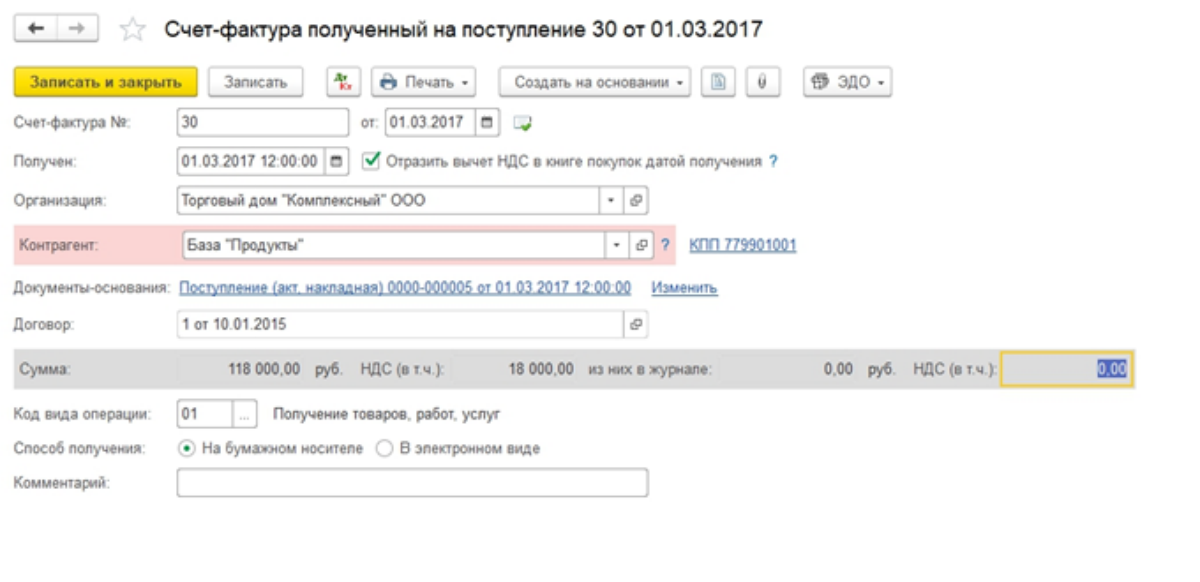

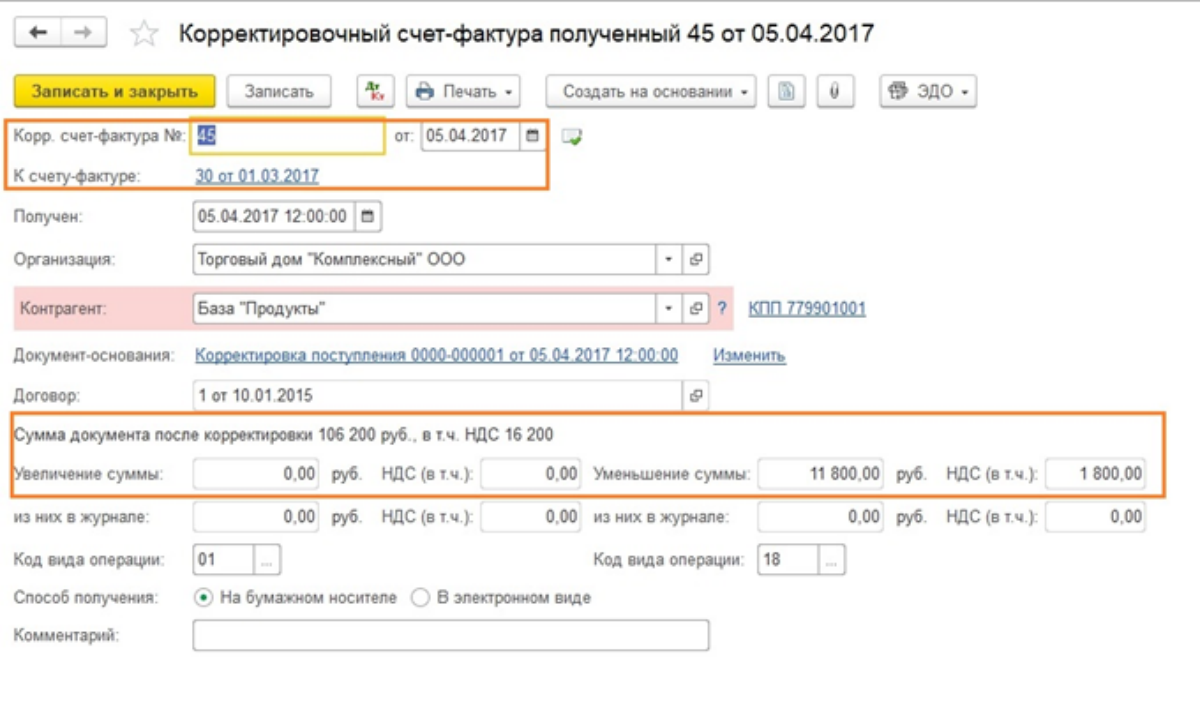

Корректировочный счет-фактура в 1С у покупателя

Пример 1. Покупатель получил в первом квартале СФ от Продавца на сумму 118000 руб, в т.ч. НДС 18000 руб. Во втором квартале стороны договорились об изменении цены в сторону уменьшения на 10%. Продавец во втором квартале выставил КСФ на сумму 106200 руб. в т.ч. НДС 16200 руб.

Сначала должен быть внесен первоначальный документ поставки (в нашем случае – товара) и данные первичной СФ. Порядок заполнения этих документов и проводки знакомы бухгалтерам и не требуют особых пояснений.

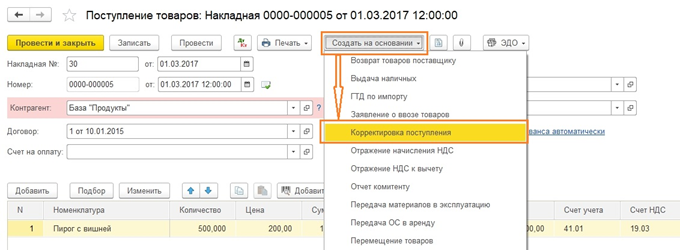

На основании поступления можно сделать корректировку.

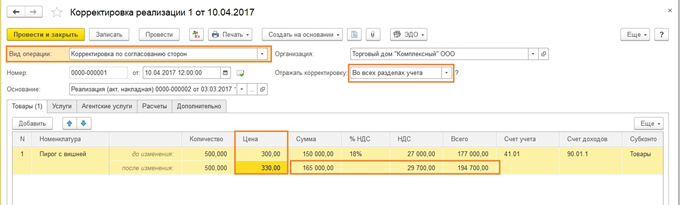

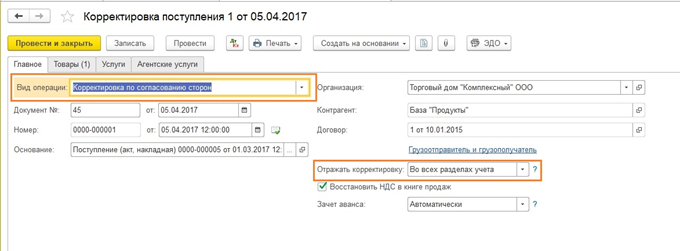

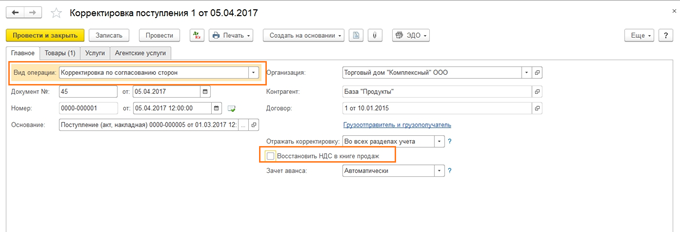

В документе корректировки настойками отмечаем порядок отражения изменений. Здесь следует указать, что корректировка выполняется по согласованию (видом операции еще может быть исправление ошибок, об этом позже).

На вкладке «Главное» оставляем установку «Восстановить НДС в книге продаж». Кроме того, можем по ситуации менять варианты, где отражать корректировку – во всех разделах учета или только по НДС. Мы выбрали первый вариант, тогда формируются бухгалтерские проводки.

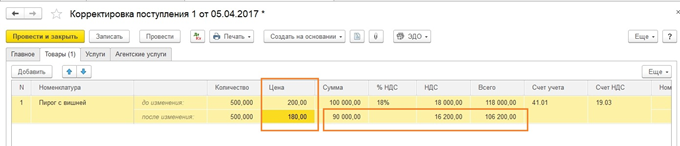

На вкладке «Товары» меняем цену, остальные суммы пересчитываются автоматически.

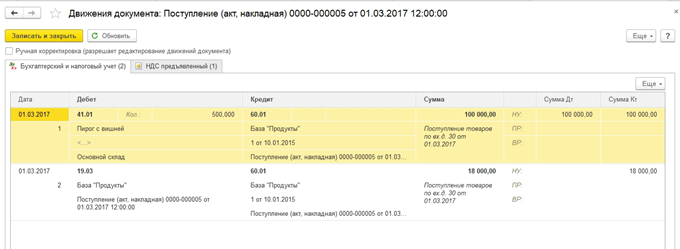

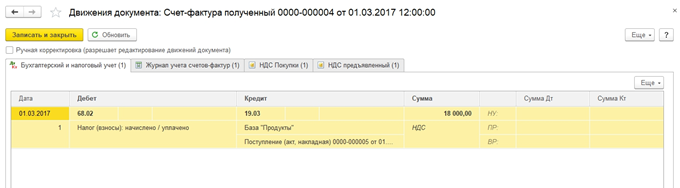

Смотрим проводки по документу.

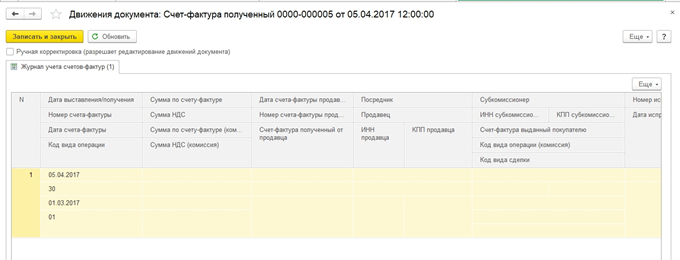

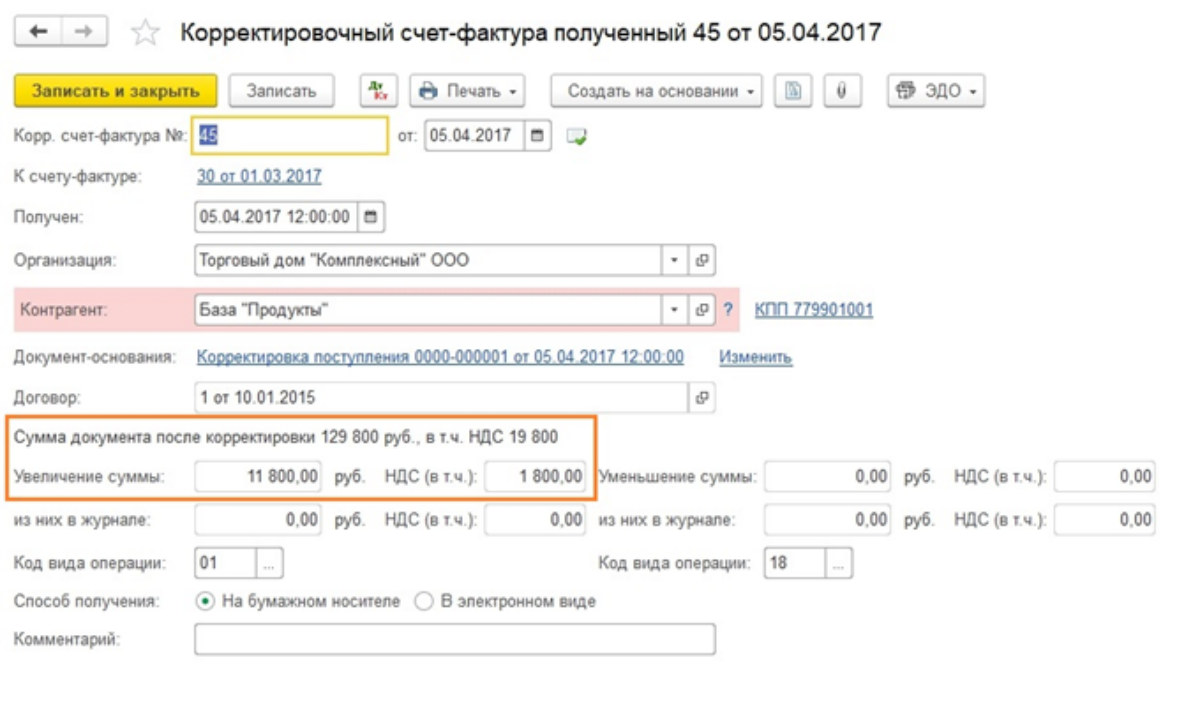

Можем посмотреть данные КСФ.

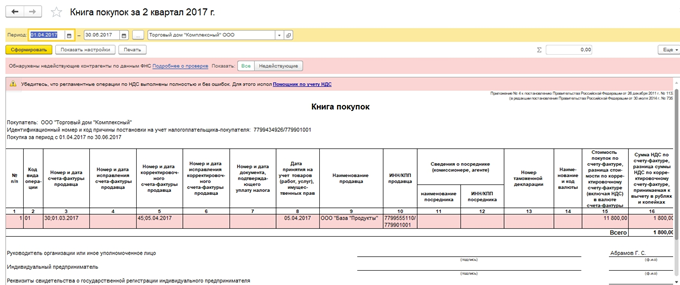

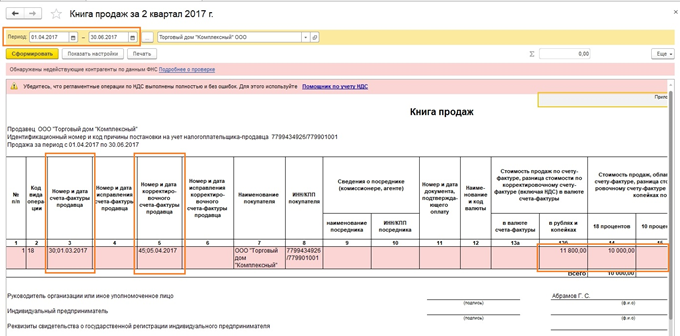

Далее формируем книгу продаж, корректировка успешно в ней отразилась.

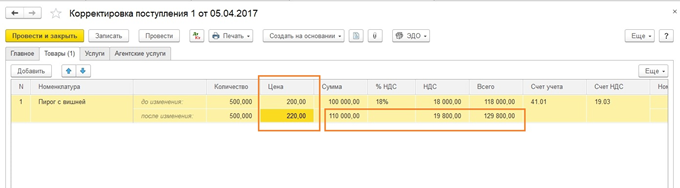

Изменим условие: теперь надо увеличить стоимость поступления. Алгоритм действий во многом похож, только данные отражаются в книге покупок. Соответственно убираем галочку на отражение корректировки в книге продаж.

Заполняем табличную часть вкладки «Товары». Увеличиваем цену, остальные суммы пересчитаются автоматически.

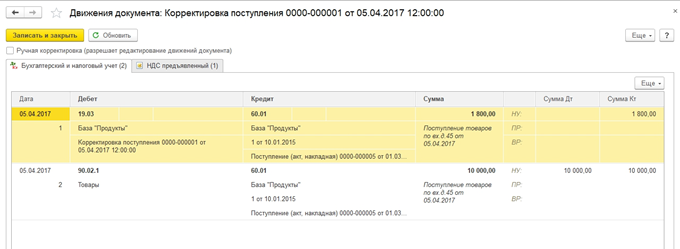

Смотрим проводки по документу.

И движения КСФ по регистрам учета НДС.

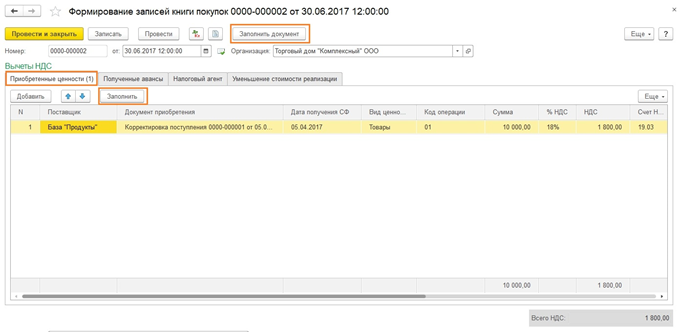

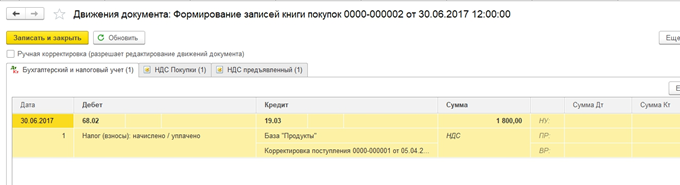

Для отражения данных в книге покупок заполняем документ «Формирование записей книги покупок». Он формируется автоматически по кнопке «Заполнить документ». В документе несколько вкладок, наша корректировка отражается на вкладке «Приобретенные ценности».

В документе формируются проводки и записи по регистрам НДС, на основании которых можем сформировать книгу покупок.

В книге покупок отразилась корректировка НДС.

Корректировочный счет-фактура в 1С у продавца

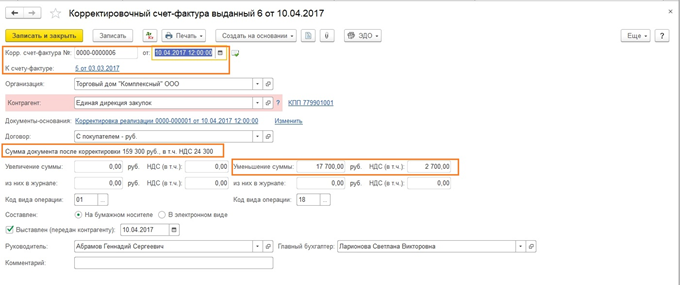

Возьмем тот же самый Пример 1, только покажем его отражение у продавца.

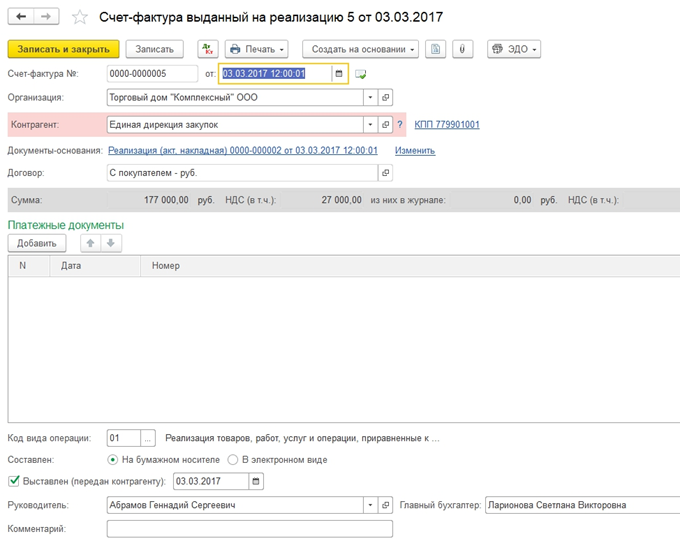

У нас есть первичный документ и СФ на реализацию.

Внесем в него изменения.

Уменьшим цену реализации, остальные суммы пересчитываются автоматически.

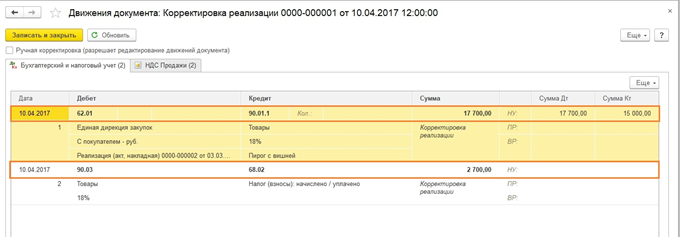

После проведения смотрим проводки.

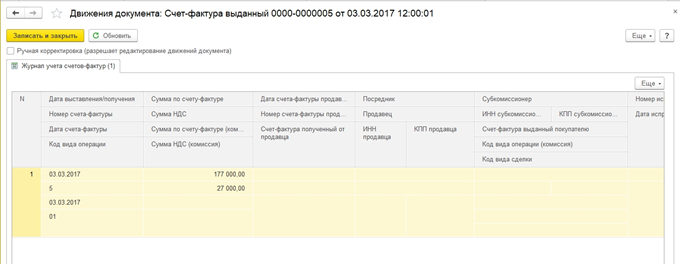

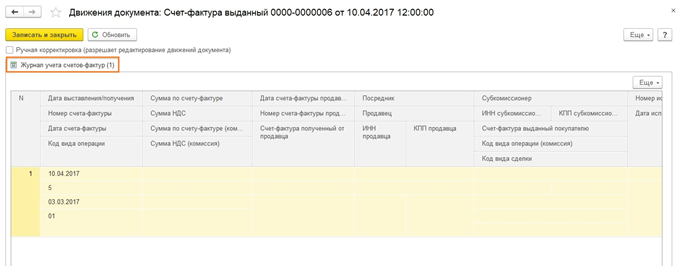

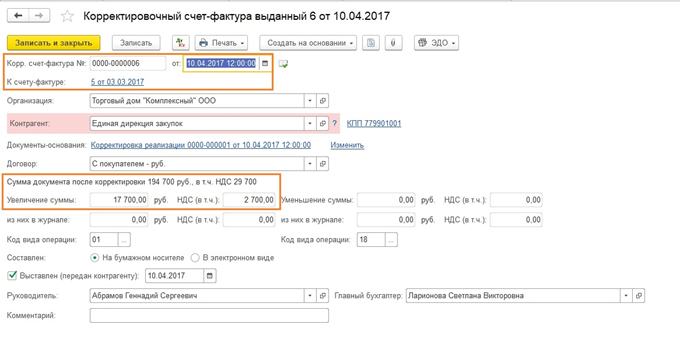

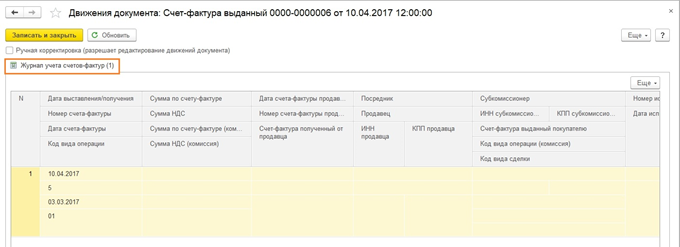

Зарегистрируем корректировочный счет-фактуру.

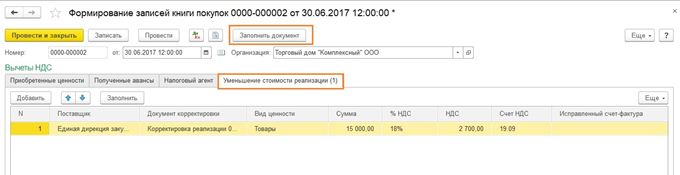

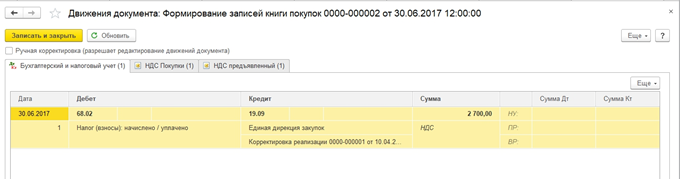

Далее для отражения в регламентированной отчетности корректировки следует сформировать записи книги покупок. Кнопка «Заполнить документ» автоматически их формирует, данные из примера отображаются на вкладке, посвященной уменьшению стоимости реализации.

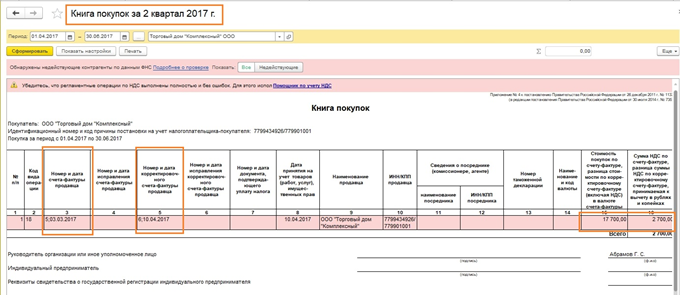

Теперь можно увидеть данные в книге покупок.

Следующий вариант корректировки – продавец увеличил стоимость. Алгоритм во многом схож, КСФ отражаем в книге продаж.

Исправление счета-фактуры в 1С

Дополнительно рассмотрим вопрос, что делать, если данные надо изменить в случае ошибки. Тогда применяются не КСФ, а вносятся исправления, которые следует отразить в доплистах книги покупок или продаж, в зависимости от ситуации, и затем сформировать и сдать уточненные декларации.

Как аннулировать ошибочно введенный СФ, подробно рассказывалось в другой нашей статье «Сторно в 1С 8.3.».

Если же аннулировать СФ не надо, а нужно внести некоторые исправления, то в документе на коррекцию данных следует выбрать вариант «Исправление первичных документов». Покажем на примере исправления данных по реализации.

Смотрим проводки по этому документу.

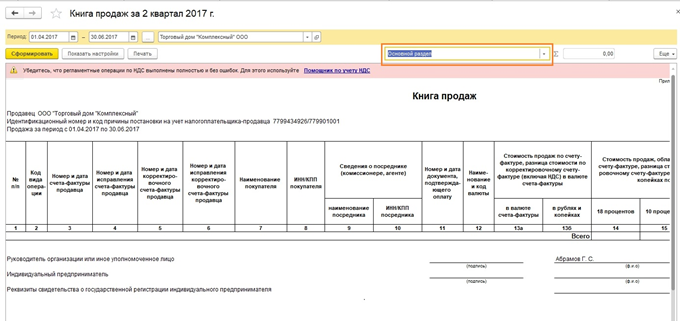

Регистрируем СФ и смотрим книгу продаж. При формировании книги продаж видим, что за второй квартал данных нет.

А за первый появился доплист, где аннулирован некорректный СФ и отражен правильный.

Мы рассмотрели исправление ошибки при увеличении цены у продавца, в остальных ошибочных вариантах при учете у продавца и у покупателя следует руководствоваться логикой действий, описанных выше по КСФ.

Надеемся, что данное руководство поможет вам оперативно разобраться с вопросом, как правильно сделать корректировку НДС в 1С.

Оперативная помощь по 1С — от простых консультаций до сложных внедрений. Протестируйте качество нашей работы — получите первую консультацию в подарок.

Конфигурации: УПП , УТ 10 , КА 1.1

Конфигурации: УПП , УТ 10 , КА 1.1

Документ Корректировка реализации создается в ситуациях, когда приходится исправлять документ отгрузки за период, по которому сдана отчетность.

У документа есть два вида операций:

- Исправление в первичных документах

- Корректировка по согласованию сторон

Плюс следует предусмотреть два направления исправлений: в сторону уменьшения и в сторону увеличения.

Кроме того, при исправлении реализаций текущего года и прошлых лет его поведение будет отличаться.

Итак, имеем восемь различных вариаций создания корректировки. Богатый выбор. Сначала опишу порядок действий — он стандартен для всех случаев, и после этого мы рассмотрим подробнее каждый случай.

Порядок корректировки реализации в УПП по шагам

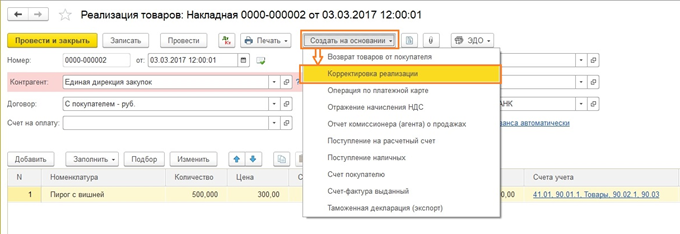

Шаг 1: Документ Корректировка реализации создаем через ввод на основании Реализации товаров и услуг, которую необходимо откорректировать:

Ввод корректировки реализации в 1С УПП

Ввод корректировки реализации в 1С УПП

Заполняем и проводим документ. К особенностям заполнения мы еще вернемся ниже.

Шаг 2: Вводим счет-фактуру на основании Корректировки реализации. Счет-фактура обеспечивает корректное выполнение последующих шагов и печать исправленного счета — фактуры.

Шаг 3: Выполняем обработку Проведение документов по регистрам НДС. Этот шаг обычно выполняют в рамках процедур закрытия месяца. Его нельзя пропускать, так как сама Корректировка не изменяет регистры, отвечающие за учет НДС, а значит книги продаж и покупок без выполнения обработки не узнают о существовании наших изменений. Перейдем в интерфейс Заведующий учетом:

1С УПП корректировка реализации — проведение по НДС

1С УПП корректировка реализации — проведение по НДС

И выполним обработку за выбранный период:

1С УПП Обработка проведения по НДС

1С УПП Обработка проведения по НДС

Шаг 4: Корректировки в зависимости от вида операции могут быть учтены или в книге покупок или в книге продаж в дополнительных листах. Чтобы ничего не упустить, всегда создаем Формирование записей книги покупок и Формирование записей книги продаж. Тоже в процессе закрытия месяца.

Эти документы можно создать единовременно обработкой Формирование документов по НДС. Там же в интерфейсе заведующий учетом находим нужную нам обработку:

Корректировка реализации в 1С УПП Формирование документов по НДС

Корректировка реализации в 1С УПП Формирование документов по НДС

Потребуется заполнить настройку формирования документов по НДС. Но там ничего сложного: требуется заполнить наименование и организацию. Настройка может использоваться, если вы хотите указать расписание автоматического формирования документов. Но можно и не задавать расписание, а запустить механизм вручную:

Корректирока реализации в 1С УПП — формирование документов по НДС

Корректирока реализации в 1С УПП — формирование документов по НДС

Шаг 5: Формируем сами книги покупок и продаж и проверяем, что все корректировки попали в нужные места.

Теперь детально рассмотрим каждый случай.

1. Корректировка реализации текущего года в сторону уменьшения

Нам нужно уменьшить реализацию, отгруженную в предыдущем квартале. По нему уже сдана отчетность по НДС.

1.1. Корректировка реализации с исправлением в книге продаж

1С при первом вводе Корректировки реализации создает его с видом операции Исправление первичных документов по умолчанию. Уменьшим цену по одной строке:

Документ Корректировка реализации в 1С УПП

Документ Корректировка реализации в 1С УПП

После проведения получаем проводки:

Корректировак реализации в 1С УПП — проводки

Корректировак реализации в 1С УПП — проводки

Не забываем сформировать счет-фактуру. Она получается такого вида:

Тогда данные документа не должны добавляться в Формирование книги покупок или продаж. Поэтому после проведения документов по регистрам НДС можно смотреть результат в Книге продаж. Ставим галочку Формировать доп. листы за корректируемый период и смотрим в получившийся доп.лист:

Итак,

Корректировка с видом операции Исправление в первичных документах сторнирует суммы по документу — основанию и создает новую запись в периоде отгрузки.

1.2. Корректировка реализации с предъявлением НДС в книге покупок

Чтобы добиться такого эффекта нужно изменить вид операции документа на Корректировка по соглашению сторон:

В этом случае получаем проводки документа:

Корректировка реализации в 1С УПП — проводки

Корректировка реализации в 1С УПП — проводки

Как видим, задействуется счет 19.09 — НДС по уменьшению реализации. Такие операции отражаются в книге покупок. Счет-фактура имеет вид:

1С включит данные исправления в Формирование книги покупок:

Проводим документы по регистрам НДС и формируем книгу покупок за период корректировки:

Корректировка реализациив книге покупок 1С УПП

Корректировка реализациив книге покупок 1С УПП

Корректировка с видом операции Корректировка по соглашению сторон в сторону уменьшения учитывается в основном разделе книги покупок в периоде корректировки.

2. Корректировка реализации текущего года в сторону увеличения

Вид операции Исправление первичных документов дает в случае корректировки в сторону увеличения аналогичный результат. Корректировка отражается в доп.листе Книги продаж за период отгрузки.

Вид операции Корректировка по соглашению сторон ведет себя по-другому. Увеличим цену в первой строке документа:

в Формирование записей книги продаж документ не попадает, но при этом отражается непосредственно в основном разделе Книги продаж:

Корректировка с видом операции Корректировка по соглашению сторон в сторону увеличения учитывается в основном разделе книги продаж в периоде корректировки.

3. Корректировка реализации прошлых лет

Если вы выполняете корректировку, например, за прошлый год, необходимо определить: сдана ли уже отчетность или еще можно вносить корректировки. В зависимости от этого система учитывает операцию по — разному.

Сделаем корректировку по соглашению сторон. Переходим на закладку Дополнительно и устанавливаем, если нужно флажок:

Если период закрыт, и мы корректируем в уменьшение, то система будет оформлять изменение через счет 19.09 в корреспонденции с 91.1 прочими доходами:

Если флаг не установлен, то система попытается внести все необходимые корректировки последним днем прошлого года:

В любом случае изменения отразится в книге покупок в периоде корректировки.

Если мы корректируем в увеличение суммы, то счет 19.09 будет заменен на 68.02, а сама корректировка отразится в основном разделе книги продаж за период выполнения корректировки.

Для операции Исправления первичных документов в любом случае проводки будут оформляться через 68.02 и будут заполняться доп.листы за период отгрузки.

4. Корректировка реализации не попадает в книгу покупок или продаж

У вас где-то нарушена последовательность действий. Необходимо

У вас где-то нарушена последовательность действий. Необходимо

вернуться к пункту 1 и проверить все по шагам

Примерный чек — лист:

1. Введен ли счет — фактура для корректировки реализации?

2. Выполнили ли вы проведение по регистрам НДС после последнего

изменения документа Корректировка реализации?

3. Сформировали/ перезаполнили ли документ Формирование книги

покупок (при корректировке в сторону уменьшения)?

4. Не забыли ли установить флажок Формировать доп.листы за

корректируемый период при выводе книги продаж (при корректировке в сторону увеличения)?

5. Корректировка реализации при ордерной схеме

Есть один неприятный случай. Если вы используете ордерную схему с настройкой Списывать партии расходным ордером, то Корректировка реализации не формирует проводки. Не находит она, к сожалению, движения сделанные документом Расходный ордер на товары. Надеемся, что 1С исправит эту ошибку в ближайшее время.

Учитесь новому каждый день и меняйте свою жизнь к лучшему!

Если у вас возникли вопросы смело задавайте их :

8-800-222-67-86 звонок по России бесплатный

8-800-222-67-86 звонок по России бесплатный

+7(911)777 22 47

+7(911)777 22 47