- Оставить заявку

- Кто осуществляет оплату больничного листа?

- В какой срок должны оплатить больничный работодатели в 2019 году?

- Сроки выплаты (оплаты) больничного листа ФСС

- Итоги

- Межрасчетные выплаты: отражение в отчетности, оформление в «1С:Предприятии 8»

- Пример. Расчет НДФЛ на примере документа «Начисление отпуска сотрудникам»

- Особенность формирования 2-НДФЛ за 2012 год

- Другие документы межрасчетных выплат

Оставить заявку

Оставьте свое имя и номер телефона, оператор свяжется с Вами в рабочее время в течение 2 часов.

Хочу получать новости об акциях, скидках и мероприятиях от 1С:Франчайзи Виктория

Рассылка выходит раз в неделю, Ваш адрес не будет передан посторонним лицам.

Нажимая на кнопку Отправить, я даю согласие на обработку персональных данных

Для целей расчета налога налогооблагаемые доходы можно разделить на 2 группы (ст. 223 НК РФ) — доходы в виде оплаты труда и доходы не в виде оплаты труда ("межрасчетные" выплаты).

Налог с "межрасчетных" выплат рассчитывается и фиксируется непосредственно документами, которыми такие доходы начисляются:

- Разовое начисление;

- Премия;

- Простой сотрудников;

- Командировка;

- Отпуск;

- Больничный лист;

- Материальная помощь;

- Оплата дней по уходу за детьми-инвалидами;

- Отсутствие с сохранением оплаты;

- Увольнение;

- Выплата бывшим сотрудникам;

- Регистрация прочих доходов;

- Дивиденды.

Исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со ст. 223 НК РФ.

В документах, регистрирующих "межрасчетные" выплаты, предоставлена возможность указания предполагаемой даты выплаты дохода.

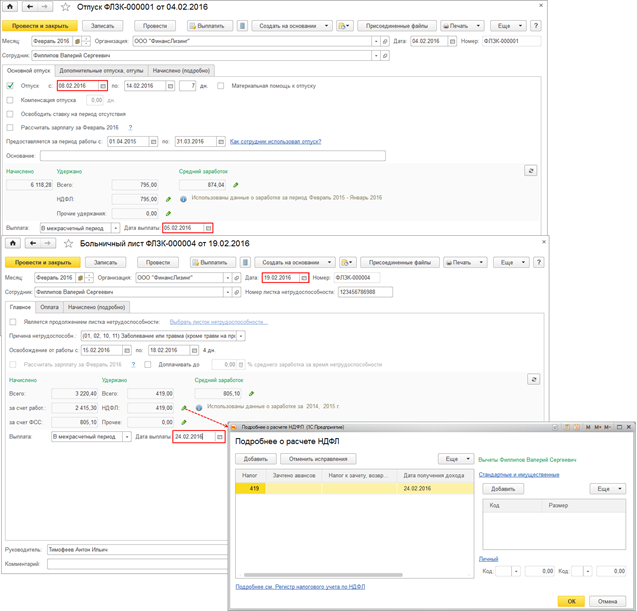

В общем случае дата фактического получения дохода определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках (пп. 1 п. 1 ст. 223 НК РФ). В документах с помощью которых начисляются доходы не в виде оплаты труда ("межрасчетные" выплаты) дата получения дохода определяется по дате предполагаемой выплаты дохода (рис. 1), которая указывается в поле Дата выплаты. Дата указывается вручную непосредственно при начислении "межрасчетных" выплат в перечисленных выше документах, однако предусмотрен сервис ее автоматического заполнения.

В документе Отпуск (раздел Зарплата — Отпуска) по умолчанию считается, что отпускные будут выплачены В межрасчетный период. Поле Дата выплаты автоматически заполняется датой, на 3 рабочих дня меньшей даты начала отпуска (рис. 1). При изменении даты начала отпуска, дата выплаты перезаполняется автоматически.

В остальных документах, с помощью которых начисляются "межрасчетные" выплаты (кроме документа Дивиденды, где дата выплаты указывается вручную) в поле Дата выплата указывается по умолчанию дата, следующая за текущей датой компьютера. Если доход предполагается выплатить в другой день, то дата может быть изменена в соответствии с реальной предполагаемой датой выплаты этого дохода.

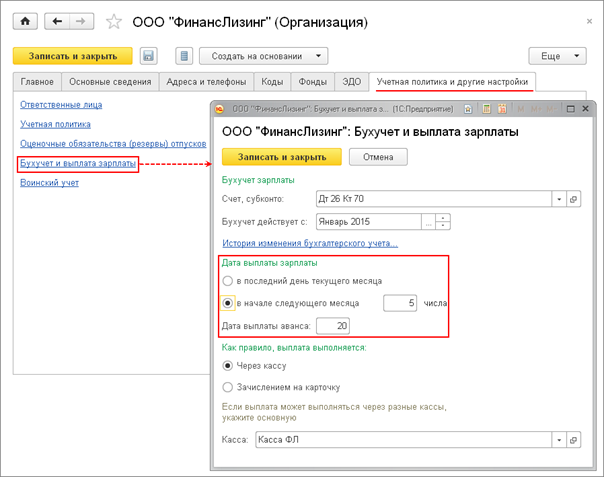

При необходимости "межрасчетные" выплаты могут быть выплачены вместе с зарплатой или с авансом. Для этого в документах, с помощью которых такие доходы начисляются, в поле Выплата указывается — С зарплатой или С авансом. Для автоматического заполнения даты выплаты в этом случае в настройках учетной политики организации в разделе Выплата зарплаты (раздел Настройка – Предприятие – Организации – закладка Учетная политика и другие настройки – ссылка Бухучет и выплата зарплаты) предусмотрено указание даты выплаты аванса и даты выплаты зарплаты, которые и будут использоваться для автоматической подстановки в документы (рис. 2).

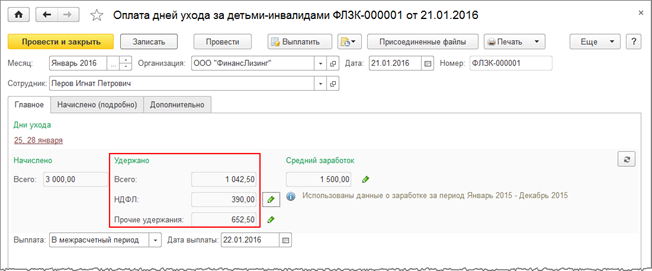

В документах, в которых производится расчет среднего заработка — Больничный лист, Отпуск, Командировка, Оплата дней по уходу за детьми-инвалидами, Увольнение автоматически появляется раздел Удержано (рис. 3), в котором отражаются суммы исчисленного НДФЛ и прочих постоянных удержаний, назначенные для сотрудника и которые учитываются при выплате. Более подробно о расчете НДФЛ и прочих удержаний можно посмотреть, нажав на ссылки Подробнее о расчете НДФЛ и Подробнее о расчете удержаний. Сумма налога определяется нарастающим итогом с начала налогового периода с учетом ранее начисленных сумм налога, кроме того, предоставляются все налоговые вычеты, на которые имеет право сотрудник. Удержания рассчитываются только те, в настройках которых используется показатель Расчетная база.

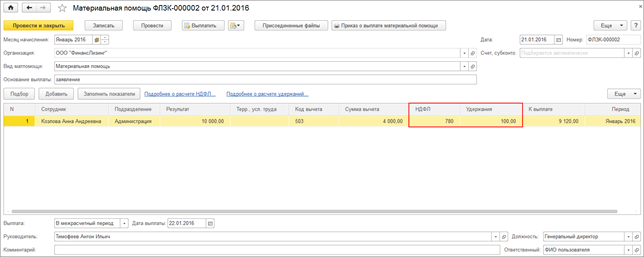

В остальных документах суммы исчисленного НДФЛ и прочих удержаний отображаются в отдельных колонках НДФЛ и Удержания табличной части документа (рис. 4) (в документах Дивиденды, Выплата бывшим сотрудникам, Регистрация прочих доходов колонка Удержания отсутствует). Более подробно о расчете НДФЛ и прочих удержаний можно также посмотреть, нажав на ссылки Подробнее о расчете НДФЛ и Подробнее о расчете удержаний.

При проведении документов, с помощью которых начисляются "межрасчетные" выплаты:

- в качестве даты получения дохода для начисленных в документе доходов указывается дата предполагаемой их выплаты, в качестве даты начисления используется дата документа;

- исчисленный налог регистрируется датой документа;

- регистрируются данные о предоставленных при исчислении налога вычетах и прочих постоянных удержаний, назначенные для сотрудника.

Помимо учета исчисленного НДФЛ в программе ведется учет фактически удержанного с сотрудников налога. Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате, но с учетом особенностей, установленных п. 4 ст. 226 НК РФ. Так, с 01.01.2016, при выплате налогоплательщику дохода в натуральной форме или получении им дохода в виде материальной выгоды удержание исчисленной суммы налога производится налоговым агентом за счет любых доходов, выплачиваемых налоговым агентом налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50% суммы выплачиваемого дохода в денежной форме.

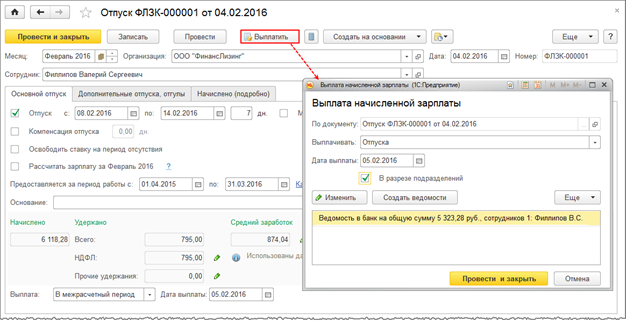

В программе удержание налога производятся при проведении документов выплаты заработной платы: Ведомость в банк, Ведомость в кассу, Ведомость выплаты через раздатчика, Ведомость перечислений на счета. Дата удержания налога в учете будет отражаться датой документа на выплату. Документ на выплату "межрасчетного" дохода можно сразу создать из документа, с помощью которого такой доход был начислен, по кнопке Выплатить (рис. 5). При нажатии на кнопку открывается окно Выплата начисленной зарплаты. В табличной части автоматически отображается ведомость, созданная по документу, которую можно открыть, посмотреть и при необходимости отредактировать. По кнопке Провести и закрыть можно сразу зарегистрировать оплату ведомости. Сумма к выплате заполняется с учетом налога и удержаний, рассчитанных и зафиксированных документом начисления.

Удержанный НДФЛ с доходов начисленные документами Дивиденды и Выплата бывшим сотрудникам фиксируется сразу при проведении данных документов, так как документы на выплату таких доходов отражаются в бухгалтерской программе.

Далее необходимо перечислить налог с "межрасчетных" выплат. В программе также ведется учет перечисленного налога, для отражения в отчетности. Более подробно об этом смотрите в статье Учет перечисленного НДФЛ. Сроки перечисления налога зависят от того, с каких доходов удержан НДФЛ.

Обратите внимание! С 01.01.2016 налоговые агенты обязаны перечислять суммы удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода за исключением некоторых доходов.

Для доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

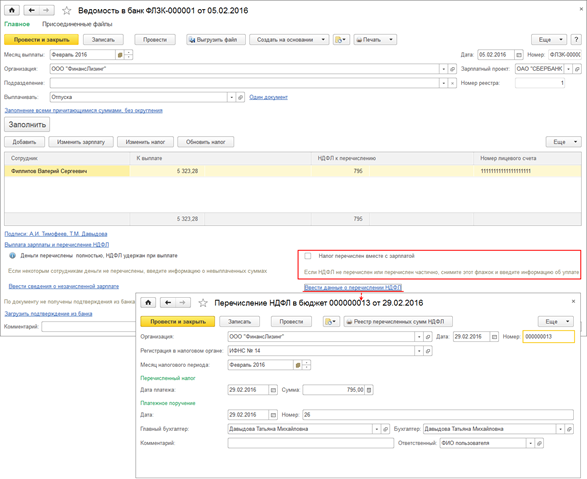

Так как "межрасчетные" доходы, выплачиваются отдельно от зарплаты, то необходимо снять флажок Налог перечислен вместе с зарплатой в документе выплаты, и зарегистрировать факт перечисления налога документом Перечисление НДФЛ в бюджет по ссылке Ввести данные о перечислении НДФЛ (рис. 6) или ввести этот документ отдельно из журнала с одноименным названием (раздел Налоги и взносы — Перечисление НДФЛ в бюджет). При выплате окончательного расчета при увольнении, флажок Налог перечислен вместе с зарплатой снимать не нужно.

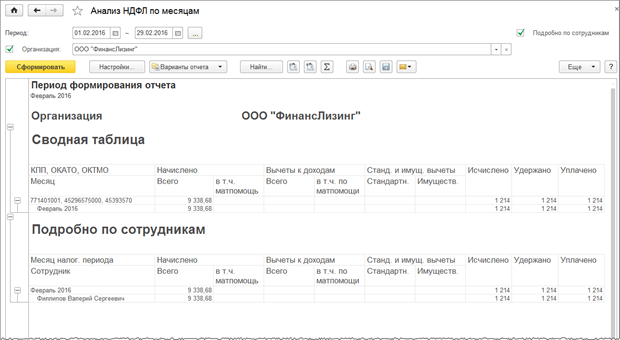

Для анализа данных об исчисленном, удержанном, перечисленном НДФЛ и фактически предоставленных физическим лицам налоговых вычетах за любой период можно сформировать отчеты — Анализ НДФЛ по месяцам (раздел Налоги и взносы – Отчеты по налогам и взносам) (рис. 7), "Сводная" справка 2-НДФЛ. Для анализа сумм удержанного и перечисленного налога удобно также использовать отчет Анализ уплаты НДФЛ.

При итоговом расчете зарплаты в конце месяца учитываются ранее исчисленные в этом месяце налоги, удержания зарегистрированные "межрасчетными" документами.

Для анализа сформируем регистр налогового учета по НДФЛ (раздел Налоги и взносы – Отчеты по налогам и взносам – ссылка Регистр налогового учета по НДФЛ) (рис. 8).

Кто осуществляет оплату больничного листа?

Выплату пособия по временной нетрудоспособности в установленный законодательством срок оплаты больничного могут осуществлять:

1. Работодатель — при последующем возмещении расходов ФСС (начиная с 4-го дня болезни, при производственной травме — за все дни).

Данный сценарий реализуется в самом общем случае. Предполагается, что на момент выплаты больничного работник будет действующим штатным сотрудником работодателя.

О том, как оформить заявление на возмещение расходов, превысивших сумму начисленных взносов по ОСС, читайте здесь.

2. ФСС как субъект правоотношений, регламентируемых положениями закона «Об обязательном страховании» от 29.12.2006 № 255-ФЗ.

ФСС обязан производить выплаты по больничному (начиная с 4-го дня болезни, при производственной травме — за все дни), если (п. 4 ст. 13 закона № 255-ФЗ):

- работодатель, у которого работник имеет право получить пособие, на момент оформления больничного ликвидирован;

- работодатель не может оплатить больничный вследствие недостаточности средств на счете, исходя из приоритетности исполнения иных финансовых требований;

- работодатель находится в стадии банкротства, и нет возможности взыскать оплату больничного с имеющихся у него активов.

3. ФСС как субъект правоотношений, регламентируемых постановлением Правительства России от 21.04.2011 № 294.

Здесь речь идет о «пилотном проекте», в рамках которого исчисление и выплату пособия осуществляет только ФСС (с 4-го дня болезни, кроме больничного при производственной травме). В п. 2 постановления № 294 отражаются нормы, определяющие последовательность участия в данном проекте различных регионов РФ.

В конце 2018 года Правительство определило охват пилотного проекта на 2019-2020 годы (постановление от 01.12.2018 № 1459).

Рассмотрим, в какой срок должны оплатить больничный работодатели и ФСС в рамках каждого из указанных сценариев.

В какой срок должны оплатить больничный работодатели в 2019 году?

Обязанность по выплате больничного у российских работодателей возникает с момента предъявления сотрудником, находящимся на больничном или вышедшим с него, листка нетрудоспособности, который выдается медицинским учреждением. В течение 10 дней после получения такого листка работодатель обязан начислить работнику пособие по временной нетрудоспособности.

В ближайший (относительно даты начисления пособия) день перечисления заработной платы работодатель обязан произвести выплату соответствующего пособия. Как правило, эта выплата осуществляется одновременно с зарплатой и тем же способом (наличными или посредством перечисления на карту).

Об особенностях удержания НДФЛ с выплат по больничному, читайте в статье «Облагается ли больничный лист (больничный) НДФЛ?».

Сроки выплаты (оплаты) больничного листа ФСС

Если работодатель располагается в субъекте РФ, в котором не реализуется пилотный проект ФСС, то в предусмотренных законом случаях фонд выплачивает работнику средства по больничному в течение 10 дней с момента получения непосредственно от него или через МФЦ необходимых документов:

- заявления (по приложению № 1 к регламенту, утвержденному приказом Минтрудсоцзащиты России от 06.05.2014 № 290н);

- больничного листка;

- справки о заработке (по приложению № 1 к приказу Минтруда РФ от 30.04.2013 № 182н);

- документов, удостоверяющих страховой стаж (по правилам, утвержденным приказом Минздравсоцразвития РФ от 06.02.2007 № 91):

- прочих документов, перечисленных в п. 13 регламента, утвержденного приказом № 290н.

Если фирма-работодатель находится в регионе, в котором осуществляется пилотный проект ФСС, то оплата больничного — сроки выплаты пособия — будет складываться из следующих периодов:

1. Период, в течение которого работодатель обязан передать в локальный ФСС необходимые данные о сотруднике, выходившем на больничный, — 5 дней.

2. Период проверки ФСС документов и выплаты больничного — 10 дней.

Таким образом, общий срок оплаты больничного листа в 2019 году в регионах пилотного проекта ФСС может иметь большую продолжительность (до 15 дней).

Итоги

Больничный лист обычно оплачивается работодателем (в общем случае), но может оплачиваться и ФСС (в регионах, где действует пилотный проект ведомства, — по нормам постановления № 294н, в других регионах — в соответствии с законом № 255-ФЗ). В зависимости от стороны правоотношений, обязанной произвести выплаты по больничному, максимальный срок перечисления пособия по нетрудоспособности, который установлен законодательством, может составлять 10 или 15 дней. Первые 3 дня больничного полностью оплачивает работодатель, при производственной травме — расходы по выплатам за все дни больничного возмещает ФСС.

Межрасчетные выплаты: отражение в отчетности, оформление в «1С:Предприятии 8»

Согласно пункту 4 статьи 226 НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Дата фактической выплаты определяется исходя из пунктов 1 и 2 статьи 223 НК РФ.

В терминологии статьи 223 НК РФ все выплаты, производимые сотруднику, можно разделить на две группы:

- выплаты дохода в виде оплаты труда;

- выплаты дохода не в виде оплаты труда.

Фактической датой получения дохода в виде оплаты труда признается последний день месяца, за который ему был начислен доход (п. 2 ст. 223 НК РФ). Для дохода не в виде оплаты труда такой датой признается день выплаты дохода (п. 1 ст. 223 НК РФ).

И до недавнего времени казалось, что для определения даты, когда нужно перечислить в бюджет налог на доходы физических лиц, необходимо определиться, относится ли доход к виду оплаты труда или нет.

Квалификация оплаты очередного отпуска всегда вызывала дискуссию.

Сторонники версии «Отпуск — это не труд» мотивировали интуитивным пониманием. Отпуск — это время, в течение которого работник свободен от исполнения трудовых обязанностей, следовательно, его оплату нельзя отнести к оплате труда, а значит и датой получения дохода признается день выплаты дохода. То есть НДФЛ следует исчислять, удерживать и перечислять непосредственно из доходов налогоплательщика при их фактической выплате. Эту позицию поддерживал в своих письмах и разъяснениях Минфин России.

Оппоненты этой версии приводили в качестве аргумента нормы Трудового кодекса Российской Федерации. Так статья 136 ТК РФ называется: «Порядок, место и сроки выплаты заработной платы» и в ней, среди прочего, указано: «Оплата отпуска производится не позднее чем за три дня до его начала». Что однозначно свидетельствует о том, что отпуск — это заработная плата.

К тому же международная конвенция от 24.06.1970 № 132 об оплачиваемых отпусках, ратифицированная Россией 01.07.2010, прямо называет выплаты за период ежегодного отпуска заработной платой.

В программах системы «1С:Предприятие» была реализована именно эта позиция. НДФЛ с отпускных рассчитывался в зависимости от месяца, за который рассчитан отпуск. Если отпуск был переходящим из месяца в месяц, то база для расчета НДФЛ определялась отдельно за каждый месяц. И налог рассчитанный и удержанный регистрировался в соответствующих месяцах. Уплату налога для распределения по сотрудникам также следовало распределять по месяцам начисления отпуска.

В ноябре 2011 года спор об отношении отпуска к заработной плате был вынесен на рассмотрение Высшего Арбитражного Суда РФ. Спорили налоговый агент, который определял день получения отпускных по правилам, аналогичным выплате заработной платы (последний день месяца — п. 2 ст. 223 НК РФ) и налоговый орган, настаивавший на том, что отпуск нельзя относить к выполнению трудовых обязанностей, и согласно пункту 1 статьи 223 НК РФ день выплаты отпускных — это и есть день для перечисления НДФЛ.

ВАС РФ на основе анализа содержания статей 107 и 114 ТК РФ, определяющих понятия времени труда и времени отдыха, ежегодного оплачиваемого отпуска, сделал вывод, что оплата отпуска, несмотря на то, что она связана с трудовыми отношениями налогоплательщика с налоговым агентом, имеет иную (отличную от заработной платы) природу, поскольку фактически в это время работник свободен от исполнения трудовых обязанностей, вынес Определение от 11.11.2011 № ВАС-11709/11 в пользу налогового органа. Но при этом не появилось никаких указаний о том, как должен быть исчислен налог при выплате доходов до окончания очередного месяца налогового периода: должен ли налог в этом случае рассчитываться нарастающим итогом с учетом начисленных ранее сумм налога, следует ли применять налоговые вычеты и т. д.

Поэтому начиная с версии 2.5.54 программы «1С:Зарплата и управление персоналом 8» в программах системы «1С:Предприятие 8» появилась возможность пользователям самостоятельно выбирать, в каком месяце регистрировать доход — оплату отпуска и налог исчисленный, удержанный и перечисленный. В справочнике Код доходов НДФЛ для кода 2012 нужно указать Порядок учета дохода при исчислении НДФЛ (рис. 1).

Вскоре арбитражные суды первой и апелляционной инстанций (Постановление Десятого арбитражного апелляционного суда от 12.12.2011 по делу № А41-18552/11) вынесли решение в пользу налогового агента. В постановлении говорится, что налоговым агентом исчисление, удержание и перечисление в бюджет налога на доходы физических лиц с сумм оплаты отпусков и иных выплат до истечения периода, к которому они относятся, производиться не могут. В своем решении суд указал, что из статей 114 и 129 ТК РФ следует, что оплата отпуска относится к заработной плате работника, что подтверждается и статьей 136 ТК.

И поэтому, несмотря на наличие новой возможности в программе, пользователи (справедливо на тот момент) ее не использовали. И в большинстве организаций по-прежнему регистрировали отпуск по месяцу, за который производится начисление.

Сложившаяся противоречивая арбитражная практика повлекла передачу коллегией судей ВАС дела в Президиум. В ходе заседания судья установил, что отпускные налоговый агент выплачивал не в полном объеме, а за вычетом НДФЛ. То есть удержанный в начале месяца при выплате отпускных НДФЛ был перечислен не сразу, а только в конце месяца. Налоговый агент имел возможность на протяжении месяца пользоваться не принадлежащими ему средствами, что противоречит определениям налога и налогового агента.

База для исчисления НДФЛ с отпускных отличается от облагаемой базы — остальной зарплаты — тем, что зарплата может в течении месяца изменяться (будет зависеть от отработанного времени), а сумма отпускных уже зафиксирована, и ничто не препятствует исчислению НДФЛ с этой базы.

Говоря об отпускных, как об оплате труда, в законодательстве (ТК и международная конвенция) подразумеваются гарантии сохранения заработка наравне с сохранением рабочего места, а не о виде выплат в терминологии НК РФ.

Постановлением Президиума ВАС РФ от 07.02.2012 № ВАС-11709/11 была окончательно поставлена точка в определении фактической даты выплаты отпускных — ее следует считать день выплаты.

В связи с Постановлением Президиума ВАС РФ от 07.02.2012 № ВАС-11709/11 в программах системы «1С:Предприятие» уточнен учет доходов при межрасчетных выплатах.

В ряде документов, регистрирующих доходы, определенной зафиксированной суммой, в сроки отличные от выплаты зарплаты (т. е. межрасчетные выплаты), предоставлена возможность указания предполагаемой даты выплаты (получения) дохода, а также реализовано исчисление налога на доходы физических лиц по начисленным в документах суммам.

Суммы исчисленного налога и предоставленных вычетов предлагаются для просмотра аналогично документу Начисление зарплаты сотрудникам организаций и в дальнейшем учитываются при исчислении налога на доходы физических лиц по итогам месяца.

Изменения произошли в следующих документах:

— Начисление дивидендов;

— Начисление отпуска сотрудникам;

— Начисление по больничному листу;

— Регистрация разовых начислений сотрудников.

Пример. Расчет НДФЛ на примере документа «Начисление отпуска сотрудникам»

Сотрудник Алехин С.А. уходит в отпуск с 24 декабря 2012 года. Отпуск продолжается по 14 января 2013 года.

В справочнике Коды доходов НДФЛ для кода 2012 Порядок учета дохода при исчислении НДФЛ установлен По дате выплаты, месяцу начисления (рис. 2).

Обратите внимение: по сравнению с рисунком 1 изменился выбираемый порядок. Если раньше можно было выбрать лишь месяц, и регистрировался налог последним днем выбранного месяца, то теперь регистрация происходит по дате выплаты дохода.

Выплатить отпускные следует не позднее чем за три дня до начала отпуска (ст. 136 ТК РФ). Поэтому поле Дата выплаты дохода заполняется автоматически датой 21.12.2012.

На закладке Оплата рассчитана не только сумма отпуска, но и НДФЛ. Он рассчитан с доходов зарегистрированных по состоянию на 21.12.2012 (см. рис. 3).

Именно эта начисленная сумма налога и будет удержана при формировании платежной ведомости.

Изменение законодательства РФ и связанные с ним изменения программы предоставили возможность существенно упростить заполнение документа Перечисление НДФЛ в бюджет. Ведь теперь вся начисленная сумма отпускных перечисляется и распределяется в одном месяце.

Вследствие выполненных изменений отчет Регистр налогового учета теперь формируется с указанием реальной даты перечисления НДФЛ (даты выплаты дохода).

Особенность формирования 2-НДФЛ за 2012 год

Из исторической справки, приведенной выше, понятно, почему изменения в политике учета НДФЛ менялись в течение этого года.

Возможно возникновение следующей ошибочной ситуации.

В декабре 2011 года был оформлен отпуск с 24 декабря 2011 года по 14 января 2012 года.

В момент проведения документа в справочнике кодов дохода Порядок учета дохода при исчислении НДФЛ был установлен По месяцу за который производится начисление. И поэтому январская часть переходящего отпуска декабря 2011 года была зарегистрирована в январе 2012 года. В середине года произошли законодательные изменения. Изменилась и настройка этого реквизита. Кроме того, при обновлении конфигурации на релиз 2.5.57 во всех (в том числе и давних) документах Начисление отпуска сотрудникам организаций автоматически создалось и заполнилось поле Дата выплаты дохода. Оно заполнилось согласно правилу — «за три дня до начала отпуска». Аналогично рассмотренному выше примеру — 21.12.2011. Само по себе это не влечет никаких изменений. Но если по каким-либо причинам (например, приведение в порядок ОКАТО или изменение параметров учета) потребовалось перепровести все документы, то перепроведение такого документа вызовет изменение его регистрации, и он уже не попадет автоматически в отчет 2012 года, а при формировании справок 2-НДФЛ за 2011 год обнаружится, что они изменились, и в них включается январская часть отпуска.

Следует проверить все документы, которые по прежним правилам относились к 2012 году, а по новым — к 2011, и убедиться, что они соответствуют ожиданиям. Если же перепроведение произошло, то чтобы вернуть их в отчет 2012 года достаточно изменить дату выплаты дохода на 2012 год и вновь перепровести. В противном случае придется подать в налоговый орган новый измененный отчет за 2011 год.

Другие документы межрасчетных выплат

В остальных документах начисляющих межрасчетные выплаты (Начисление дивидендов, Начисление по больничному листу, Регистрация разовых начислений сотрудников) поле Дата выдачи дохода для НДФЛ автоматически заполняется рабочей датой.

Рабочая дата устанавливается в меню Сервис-параметры и может принимать значение либо текущей системной даты, либо быть установленной на конкретную дату (рис. 4).

Поле Дата выдачи дохода для НДФЛ документа следует скорректировать, установив реальную дату выплаты.

В документах Начисление по больничному листу и Регистрация разовых начислений сотрудников налог на доходы физических лиц рассчитывается на отдельной закладке (см. рис. 5).

В документе же Начисление дивидендов налог на доходы физических лиц начислялся и раньше, но теперь доход и налог регистрируются в соответствии с Датой выплаты.